Le Venture Capital, ou capital-risque en français est une activité de financement dédiée aux jeunes entreprises (startups) à fort potentiel de développement. En contrepartie d’un apport en numéraire, les acteurs du capital-risque obtiennent une participation plus ou moins importante dans la startup. Ces investissements sont par définition très risqués car les startups n’ont souvent pas encore démontré de business model rentable. En effet, ces entreprises affichent en général des résultats négatifs compte tenu des lourds investissements nécessaires à leur développement. Pour ces raisons, la structure du financement est constituée presque uniquement de capitaux propres. Toutefois, ces entreprises innovantes ont par définition un fort potentiel de croissance et offrent des rendements impressionnants en cas de succès. A titre d’exemple, le Venture Capital a permis à des entreprises célèbres telles que WhatsApp, Airbnb, ou Uber de se développer à des moments où probablement personne d’autre n’était prêt à parier sur elles.

Les fonds qui investissent dans les startups peuvent être divisés en deux catégories : les fonds indépendants de Venture Capital (VC) et les fonds rattachés à des entreprises que sont les Corporate Venture Capital (CVC). Ces deux types de fonds ont chacun d’entre eux des spécificités de structure, de moyens et d’objectifs qui leur sont propres. Il convient alors de déterminer les particularités de chaque modèle, ainsi que les différences qui existent entre le Venture Capital et le Corporate Venture Capital.

Venture Capital et Corporate Venture Capital, quelles différences ?

Le Venture Capital est le modèle le plus courant sur le marché du capital-risque, il correspond aux fonds d’investissements indépendants. Par le biais de Limited Partners (investisseur en capital d’un fonds, notamment des investisseurs privés, des investisseurs institutionnels ou des entreprises), ils reçoivent un capital qu’ils investissent ensuite dans un portefeuille d’entreprises. En échange de leur gestion et de leur expertise en matière d’investissement, les gestionnaires de fonds de Venture Capital prélèvent des frais de gestion et une participation significative aux bénéfices des investissements. Parmi les acteurs du Venture Capital les plus connus, on peut citer Sequoia Capital, Khosla Ventures, ou encore Accel.

Le second type de Venture Capital est le Corporate Venture Capital (CVC). Il s’agit de grandes entreprises qui dédient des équipes spécialisées dont la taille et le fonctionnement sont en général similaires aux fonds de Venture Capital. En revanche, les CVC sont composés dans la majorité des cas d’un seul et unique Limited Partner : l’entreprise elle-même.

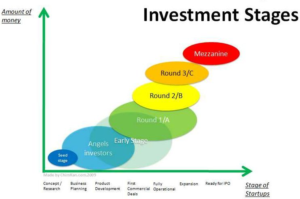

Tout comme les fonds de capital-risque, les CVC investissent dans des startups à tous stades d’avancement. Néanmoins, ils privilégient davantage les investissements plus avancés tels que les séries A, B et C+ (voir graphique ci-dessous), notamment pour des raisons de synergies avec le groupe. Une information mise en exergue par Alliance Ventures (CVC de l’alliance Renault-Nissan-Mitsubishi) : « Nous investissons principalement dans des startups un peu plus matures (Séries A & B), notre objectif étant de collaborer directement. ». Ainsi, en acquérant des parts de ces startups, le fonds de CVC cherche à obtenir un avantage concurrentiel par le biais de nouvelles idées, de nouveaux marchés et de nouvelles technologies. De nombreuses entreprises ont ainsi décidé de se lancer dans le Venture Capital. Parmi celles-ci, on peut citer les plus connues : Google Ventures aux États-Unis, Samsung Ventures en Corée, Mitsui Global Investments au Japon et Axa Venture Partners en France.

En fonction de ces différences, une startup qui lève des fonds doit choisir avec qui elle souhaite collaborer. Il sera important d’analyser l’impact de ce choix, que ce soit sur la gouvernance ou sur le développement futur de la startup. Comme l’a dit William Sahlman, enseignant émérite de Harvard Business School, « de qui vous obtenez des capitaux est souvent plus important que les termes. ».

![]() Lire aussi : Venture Capital & Private Equity : quelles différences ? Où postuler ?

Lire aussi : Venture Capital & Private Equity : quelles différences ? Où postuler ?

Des objectifs et des enjeux différents

L’objectif des fonds de Venture Capital est clair : maximiser le rendement des investissements de leurs portefeuilles et satisfaire les attentes des Limited Partners. Ils se concentrent donc uniquement sur l’optimisation et la croissance des entreprises dans lesquelles ils investissent afin de prévoir une sortie optimale. Cette sortie est en moyenne prévue à un horizon de 3 à 10 ans, notamment dans le cas d’une entrée en bourse (IPO) ou d’une opération de fusion ou d’acquisition. De plus, la politique de gouvernance que le fonds va adopter dépend largement du deal et/ou du fonds d’investissements. En règle générale, les fonds de capital-risque préfèrent contrôler les investissements de leurs portefeuilles et souhaitent intervenir dans les processus décisionnels. Dans certaines situations, les fonds de capital-risque pourront même mettre à disposition leurs réseaux au profit des startups. Ils ont donc besoin d’un siège au conseil d’administration et travaillent en étroite collaboration avec l’équipe de direction de la startup.

Parmi les nombreuses opérations réussies des fonds de Venture Capital, un exemple remarquable est la prise de participation de Sequoia Capital dans Dropbox. Sequoia a commencé en 2007 par un premier investissement de 1,25 million de dollars puis a naturellement participé à une seconde levée de fonds de 6 millions de dollars en 2008. Près d’une décennie plus tard, la valorisation de Dropbox s’élevait à plus de 12 milliards de dollars lors de son entrée en bourse en mars 2018. A cette période, Sequoia Capital détenait près d’un quart de la société, soit un retour sur investissement d’environ 2 milliards de dollars.

Pour le Corporate Venture Capital, les rendements financiers ne sont pas le seul indicateur de performance. Les fonds de CVC vont également prendre en compte les enjeux stratégiques d’une prise de participation et n’auront pas nécessairement d’horizon d’investissement fixe. Ces enjeux apparaissent comme essentiels par les CVC, à l’instar d’Alliance Ventures qui déclare que 75% de leurs investissements sont considérés comme étant absolument stratégiques pour le groupe. Des enjeux qui se matérialisent notamment dans l’identification de nouvelles technologies, dans la diversification grâce à de nouveaux domaines d’activités ou encore dans une démarche d’« open innovation ». La mesure d’indicateurs difficilement quantifiables vient alors complexifier le calcul des rendements financiers. C’est pourquoi la direction utilise différents indicateurs tels que la mesure de l’impact que les startups auront en devenant des fournisseurs, ou encore l’analyse des programmes ou des partenariats qui seront mis en œuvre.

Pour les startups, les fonds de CVC présentent un autre avantage : la possibilité de profiter de leurs vastes réseaux et de la connaissance approfondie de leurs industries afin de mener les diligences d’opportunités d’investissements. Ainsi, ils pourront apporter aux startups une expertise du secteur, une image de marque et un accès à des clients potentiels grâce au réseau de la société mère.

Le modèle du Corporate Venture Capital a déjà fait ses preuves lors de multiples exemples de réussites à l’instar de l’actualité du fonds de Salesforce (leader du marché mondial des logiciels de gestion de la relation client). Lancé en 2009, Salesforce Ventures est un fonds qui investit dans des entreprises pour étendre les caractéristiques et les fonctionnalités des services de la société mère. Matt Garratt, Managing Partner de Salesforce Ventures, insiste sur l’importance des liens stratégiques sur l’ensemble de leurs investissements. L’année dernière, Salesforce a beaucoup investi en réponse à la crise de la COVID-19 et a réalisé d’importants bénéfices. Une de leur réussite est leur investissement en octobre 2018 dans la licorne Snowflake. Cette prise de participation a été réalisée conjointement avec Dragoneer Investment Group lors d’un tour de table de 479 millions de dollars. Lors de sa récente introduction en bourse en 2020, Snowflake a pulvérisé toutes les attentes du marché et de Salesforce en atteignant une valorisation de près de 70 milliards de dollars. Outre l’aspect purement financier, cet investissement avait des objectifs de synergie avec Salesforce, notamment sur l’amélioration des fonctionnalités de leurs services grâce à un important échange de données entre les plateformes du cloud.

Le CVC, un modèle plébiscité

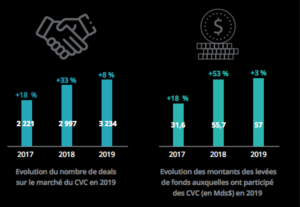

Actuellement, le marché du capital-risque est largement prédominé par les fonds de Venture Capital. Néanmoins, l’importance des CVC a considérablement augmenté ces dernières années. Le baromètre CVC publié par Orange Venture Capital en juin 2020 nous indique que les montants, le nombre de deals et les parts de marchés du CVC ne cessent de croître par rapport au Venture Capital. Au niveau mondial le montant des investissements des CVC a quasiment doublé en deux ans passant de 31,6 milliards de dollars en 2017 à 55,7 milliards en 2018 pour finalement terminer à 57 milliards de dollars en 2019. Un phénomène tiré vers le haut par l’Europe où les entreprises continuent de rattraper leurs retards sur les États-Unis et l’Asie. De plus, Orange Ventures nous indique que la part mondiale des investissements des CVC, par rapport à celle du Venture Capital, est passée de 21% en 2017 à 25% en 2019. Une augmentation expliquée par le nombre grandissant de fonds d’entreprise. En effet, en 2019, sur les 941 CVC qui ont été recensés comme actifs dans le monde, 75% d’entre eux ont été créés il y a moins de 5 ans. A titre indicatif, il existait seulement 773 CVC actifs en 2018.

CVC, de nouvelles opportunités de carrière ?

Le secteur du Venture Capital est un secteur très fermé qui n’offre que peu d’opportunités de carrières (voir article « Intégrer le monde très fermé du Venture Capital » d’AlumnEye). Par ailleurs, de nombreux candidats se concentrent uniquement sur les fonds de Venture Capital alors que les CVC représentent également une voie intéressante. Comme énoncé précédemment, le CVC est un élément de l’écosystème du capital-risque qui connaît une croissance rapide. C’est pourquoi il suscite un intérêt grandissant sur le marché du travail, où les candidats pourront trouver une première porte d’entrée dans le milieu du Venture Capital. Une dynamique confirmée par le rapport d’Orange Ventures concernant l’évolution de la structure des équipes des CVC français en 2019. Ces équipes sont désormais composées en moyenne de 8 collaborateurs (4 en fonction support et 4 chargés d’investir) et ont recruté en moyenne 2 nouveaux collaborateurs sur l’année 2019.

Par ailleurs, le CVC permet aux startups d’évoluer au sein d’un écosystème d’entreprises bien établi. Ce type d’environnement offre alors des possibilités de formation ainsi qu’une politique salariale dédiée au développement et à la rétention des talents. Outre l’équipe qui gère directement le CVC, de nombreux départements financiers et stratégiques travaillent conjointement avec le fonds d’entreprise. Pour une personne qui envisage de progresser, un début de carrière en CVC peut être un excellent tremplin pour explorer différentes parties du monde du capital-risque.

Le sujet de la rémunération est également une préoccupation régulièrement évoquée lors de la comparaison entre le VC et le CVC. Pour cause, une étude réalisée par la société de conseil Jody Thelander’s vient confirmer l’a priori selon lequel les fonds de Venture Capital reçoivent généralement des compensations plus importantes que celles des CVC. Dans le cas du capital-risque, la rémunération est composée d’un salaire, de bonus, et des carried interest (« intérêts portés » en français ; ils correspondent à la part des bénéfices d’un investissement reversée aux gestionnaires). Elle provient donc de prélèvements de frais de gestion annuels mais également d’importantes participations aux bénéfices en cas d’objectifs de rendements financiers atteints. Pour les CVC, la rémunération se présente sous une forme différente. Les équipes des fonds d’entreprise ont tendance à être rémunérées sous forme de salaire, de bonus plus faible, et parfois d’actions de la société mère. Par conséquent, leurs rémunérations sont davantage reliées aux performances de la société mère plutôt qu’aux performances réelles de leurs investissements. Une situation comparable aux rémunérations des professionnels du Private Equity et du Corporate M&A.

![]() Lire aussi : Zoom sur Georges Doriot : Père du capital-risque

Lire aussi : Zoom sur Georges Doriot : Père du capital-risque

Quel avenir à court terme pour le secteur ?

Les fonds de Venture Capital semblent avoir absorbé la crise de la COVID-19 et ont même réussi à saisir certaines opportunités. Un rapport publié trimestriellement par CBinsights et PwC nous indique que le financement mondial du capital-risque a augmenté de plus de 40 % au troisième trimestre 2020 par rapport au deuxième trimestre. En outre, les montants des levées de fonds atteignent un record historique de 70 milliards de dollars au troisième trimestre 2020. Une situation expliquée par l’augmentation du nombre des levées de fonds de plus de 100 millions de dollars malgré une baisse du nombre global de transactions par rapport à l’année précédente. Cette augmentation des tours de tables de plus de 100 millions de dollars démontre que les acteurs du Venture Capital n’ont pas peur de parier sur des startups prometteuses. En effet, la crise de la COVID-19 a favorisé la digitalisation des entreprises et le développement de technologies adaptées aux restrictions sanitaires. Ces nouveaux besoins viennent donc favoriser le développement du secteur des technologies et expliqueraient l’augmentation des montants investis par le Venture Capital en 2020. Selon deux nouvelles enquêtes menées par Paul A. Gompers, professeur d’administration des affaires à Harvard Business School : « Seuls 10 % environ des entreprises de ce secteur souvent imprévisible ont été gravement touchées. » Il ajoute : « Nous avons été surpris par le fait que l’industrie du capital-risque a été relativement peu touchée. […] Malgré l’incertitude économique, 91 % des investisseurs en capital-risque s’attendent à ce que leurs investissements surpassent les principaux indices boursiers à l’avenir, et ils continuent à financer de nouveaux projets. ». Ainsi, l’actualité laisse espérer de belles opportunités pour le secteur du capital-risque malgré le contexte de pandémie mondiale.

Léonard Chardin, contributeur du blog AlumnEye

Articles associés

13 novembre, 2022

Intégrer le monde très fermé du Venture Capital

12 septembre, 2017