En ce début d’année, le Financial Times a recensé les événements qui marqueront 2018. Cette dernière sera rythmée par de nombreuses élections présidentielles (Russie, Brésil, Venezuela…), des événements sportifs comme les Jeux Olympiques d’hiver en Corée du Sud, ou la coupe du monde de football en Russie, mais aussi des faits économiques d’ampleur internationale. Le plus attendu par les investisseurs du monde entier n’est autre que l’introduction en bourse de la compagnie saoudienne d’hydrocarbures Aramco.

En effet, cette IPO, qualifiée « d’opération du siècle » en raison du montant sans précédent (100 milliards de dollars) que cette dernière permettra de lever pour l’entreprise saoudienne, aura aussi son importance stratégique dans le plan de transformation économique Vision 2030 mené par l’Arabie Saoudite.

Saudi Aramco, première compagnie pétrolière au monde

Saudi Aramco, officiellement Saudi Arabian Oil Company, est l’entreprise nationale saoudienne spécialisée dans l’exploitation d’hydrocarbures. Créée en 1933 et dirigée par Amin H. Nasser, elle possède la quasi-totalité des réserves du royaume, lui permettant de surclasser ses concurrents.

À titre comparatif, ses réserves prouvées sont estimées à 267 milliards de barils grâce notamment au site de Ghawar, le plus important gisement mondial contre 25 milliards de barils pour son principal concurrent, l’américain Exxon Mobil. Cela permet au géant saoudien d’extraire près de cinq fois plus de barils par jour à des coûts dérisoires se situant entre deux et quatre dollars par baril.

Une IPO de tous les records

Afin de préparer son introduction avec une volonté de transparence vis-à-vis des investisseurs, Saudi Aramco a commencé l’année passée par une forte restructuration financière. En effet, étant une société publique, les dirigeants se sont attelés à séparer les comptes de l’entreprise de ceux du royaume mais aussi à redéfinir les activités du groupe.

Dans le but de ressembler à une entreprise pétrolière plus traditionnelle et non étatique, cette dernière se devait de dresser une limite entre les travaux réalisés au nom du gouvernement et ceux exécutés pour son propre développement. En ce début d’année, l’entreprise a également modifié ses statuts pour devenir une société par actions.

Cette phase étant terminée, l’IPO semble se préciser. Elle devrait avoir lieu au second semestre et concernera environ 5% du capital de la compagnie. Malgré cette infime part, elle permettra de lever jusqu’à 100 milliards de dollars (84 milliards d’euros), balayant au passage le précédent record de 25 milliards de dollars détenu par Alibaba lors de son introduction en bourse en 2014.

Et ce ne sera pas le seul record pour Aramco, qui, à la suite de cette opération, devrait être valorisée à 2,000 milliards de dollars (1,683 milliards d’euros), ce qui constitue de très loin la plus forte valorisation au monde. Les comparatifs sur le marché n’existent pas, elle sera supérieure aux trois plus fortes valorisations (Apple, Alphabet et Microsoft) réunies.

Seul le PIB des sept premières puissances économiques mondiales lui est supérieur.

Lire aussi : IPO et les hot issues du moment

Lire aussi : IPO et les hot issues du moment

Une course effrénée pour les banques et les bourses mondiales

Compte tenu de ces chiffres vertigineux, l’ensemble des grandes banques mondiales s’est précipité pour réaliser cette opération. Mais le 30 mars 2017, le groupe pétrolier public a désigné JP Morgan, Morgan Stanley et HSBC, toutes anglo-saxonnes, pour être les book runners de l’opération. Ces banques rejoignent Moelis & Co. et Evercore retenues en tant que conseillers financiers indépendants et chargés de définir le calendrier de cette introduction. S’ajoutent aussi à ce grand projet les établissements saoudiens NCB Capital et Samba Capital, qui représenteront les banques de conseil locales ainsi que le cabinet d’avocats White & Case.

Cependant, les bourses qui accueilleront cette opération sont encore inconnues et la bataille fait rage. Il est certain que la bourse de Ryad, Tadawul, accueillera une partie de ce capital. Khalid Abdullah Al Hussan, le patron de cette place boursière, a même affirmé : « Nous voulons obtenir l’exclusivité de la cotation d’Aramco ». Toutefois, selon de nombreux analystes, une introduction uniquement locale ne permettra pas aux autorités saoudiennes de réaliser leurs objectifs.

Ils doivent alors penser à une introduction multiple, et sur une place étrangère au minimum. Les critères de choix comprennent notamment la profondeur de la place financière en termes de volume d’échange quotidien et de capitalisation boursière, mais aussi les exigences légales en matière de cotation.

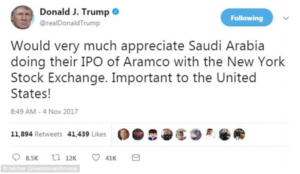

Les autorités saoudiennes ont néanmoins une préférence pour le NYSE, non seulement pour son nombre record d’investisseurs, mais aussi dans le but d’entretenir les liens déjà très forts entre les pouvoirs Saoudien et Américain depuis le pacte du Quincy. Pour rappel, ce dernier garantit la protection de la famille saoudienne en contrepartie d’une garantie de l’approvisionnement en pétrole des Etats-Unis. Donald Trump a même expressément invité Aramco à suivre cette voie.

Londres fait également les yeux doux à l’Arabie Saoudite puisque cela lui permettrait de montrer à l’ensemble des investisseurs mondiaux que, malgré le Brexit, la City demeure une place forte et attractive. Cette dernière remplit les critères de Ryad et possède l’avantage d’être très tournée vers les matières premières avec notamment la cotation de nombreuses compagnies minières (BHP, Rio Tinto, …). Afin d’appuyer sa candidature, le gouvernement britannique a mis en place une garantie à hauteur de 2 milliards de dollars pour faciliter les achats d’Aramco au Royaume-Uni.

La dernière place susceptible d’accueillir cette cotation est Hong-Kong pour des raisons commerciales. En effet, cet accord permettrait de pérenniser et sécuriser les échanges entre Ryad et Pékin. A l’heure actuelle, l’Arabie Saoudite est le premier exportateur de pétrole vers la Chine.

L’hypothèse d’un placement privé est également à l’étude.

Lire aussi : Moelis Co : Un outsider pour la plus grosse IPO de l’histoire

Lire aussi : Moelis Co : Un outsider pour la plus grosse IPO de l’histoire

Pierre angulaire du programme Vision 2030

Le 25 avril 2016, le prince héritier Mohammed Ben Salmane Al Saoud, et également président du Conseil suprême d’Aramco, a annoncé la création du plan Vision 2030.

Le 25 avril 2016, le prince héritier Mohammed Ben Salmane Al Saoud, et également président du Conseil suprême d’Aramco, a annoncé la création du plan Vision 2030.

Celui-ci a l’ambitieux projet de restructurer la société saoudienne à l’aide de réformes économiques, politiques et sociales.

Les réformes économiques auront pour principal objectif de diversifier les activités du royaume et mettre fin à l’ultra-dépendance vis-à-vis de l’or noir (en 2015, 90 % des recettes publiques du pays provenaient du pétrole). En effet, depuis la baisse brutale des cours du pétrole, l’Arabie Saoudite connaît un ralentissement de sa croissance et est en proie à des difficultés budgétaires avec l’apparition d’un déficit qui est aujourd’hui évalué à 72 milliards de riyals, soit 16,3 milliards d’euros.

Cependant, cette volonté de transition a un coût exorbitant et pour la financer, l’Arabie Saoudite souhaite mettre en place le plus grand fonds souverain au monde, à l’instar de la Norvège qui a créé en 1990 un fonds souverain permettant de capitaliser ses revenus pétroliers présents pour en faire profiter son économie future. Ce fonds est aujourd’hui évalué à 1 000 milliards de dollars, soit 2,7 fois son propre PIB.

Pour alimenter son fonds, l’Arabie Saoudite compte sur l’IPO d’Aramco. Celle-ci lui permettra de se doter d’une puissance financière évaluée à 2.000 milliards de dollars, et ainsi de pouvoir mener à bien l’ensemble de ses projets, comme celui lancé en octobre 2017, appelé NEOM. Ce projet oeuvre à créer la “nouvelle Silicon Valley” c’est-à-dire une gigantesque cité économique, 2 fois plus grande que la région Île-de-France, ultra-connectée, offrant des conditions de vie inédites et dont la population pourrait être majoritairement des robots.

L’IPO d’Aramco est démesurée tant sur les montants propres à l’opération que sur les ambitions du régime saoudien. Elle est scrutée et attendue par l’ensemble des acteurs du marché. Néanmoins, le prince héritier Mohammed Ben Salmane Al Saoud a prévenu que « seuls les rêveurs sont les bienvenus”.

Adrien Thery, étudiant à EDHEC Business School et contributeur du blog AlumnEye

Articles associés

24 février, 2017

Consolidation et expansion : les défis des banques chinoises

16 décembre, 2015