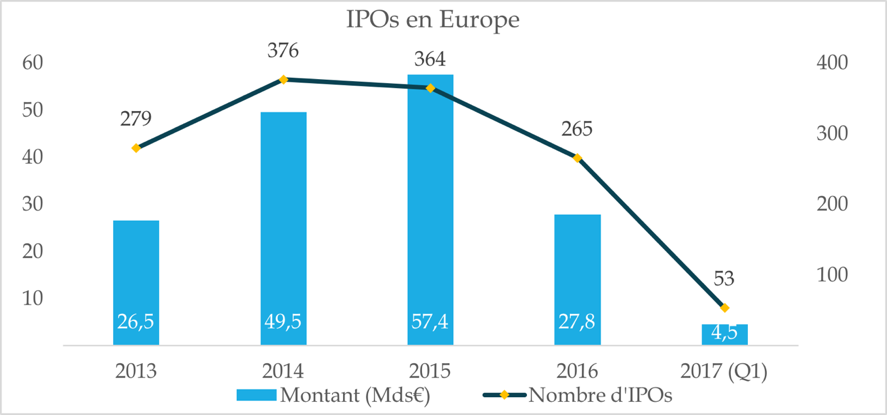

Une IPO (Initial Public Offer) – ou introduction en Bourse – est une opération financière complexe qui consiste à offrir à la vente sur les marchés financiers tout ou partie du capital d’une société. Cette première mise en vente s’effectue sur le marché primaire (pour première émission des titres), puis, les actions seront échangées sur le marché secondaire (marché souvent désigné par le terme « bourse »). Les futures entreprises cotées s’introduisent généralement dans leur pays d’origine, sur un segment de marché spécifique selon leur taille et en respect de la réglementation locale (Euronext Compartiment A, B, C, Alternext, Marché Libre, etc.). Le dynamisme du marché des IPOs est un indicateur économique avancé; les macro-économistes conjecturant les tendances à partir de ce reflet anticipé de l’activité économique réelle. En effet, une IPO est une opération préalable au financement de nouveaux projets d’agrandissement, de croissance externe ; en somme d’investissements facteurs de croissance économique. À ce titre, l‘année 2016 n’a pas affolé les compteurs. En termes de nombre d’IPOs, c’est l’année la plus pauvre depuis 2009 (un plus bas historique en contexte de post-crise), avec un total de 1 055 opérations pour un montant global de $132.5 Mds ; soit un ticket moyen de $125.6 m par introduction.

Pourquoi s’introduire en bourse ?

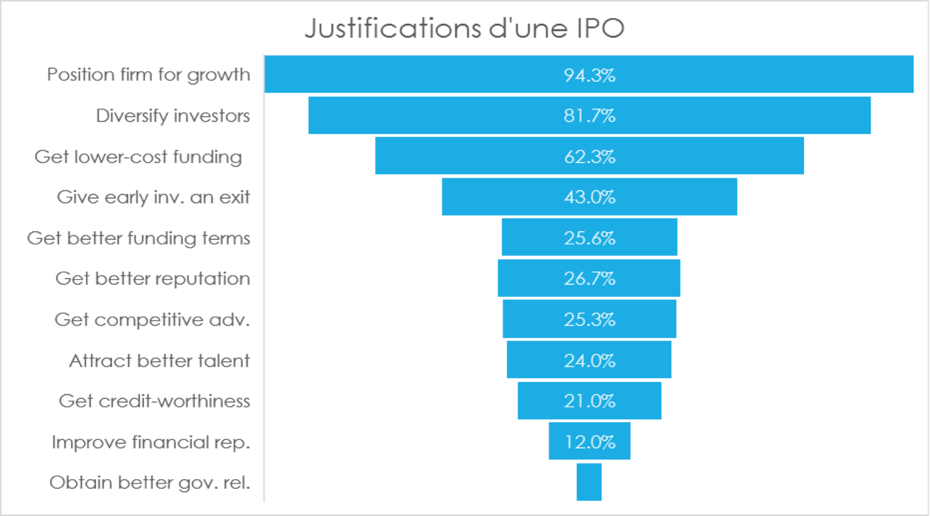

Selon un récent sondage mené par la World Federation of Exchanges (WFE), le leitmotiv principal du dirigeant est de positionner son entreprise sur le chemin de la croissance, grâce aux nouveaux capitaux injectés dans la société. Notamment, il s’agit de financer des projets de croissance externe, des projets internes créateurs de valeur mais qui n’avaient pas pu être initiés par manque de ressources capitalistiques.

En second, les dirigeants d’entreprises expliquent leur IPO par une volonté de diversifier et élargir leur base d’investisseurs. Une IPO permet de diluer les actionnaires historiques (et souvent majoritaires) pour ainsi éclater les centres de pouvoir au sein de la société. Les managers peuvent alors exécuter leur stratégie plus librement (cf. la Théorie de l’Agence énoncée par M. Jensen et W. Meckling en 1976). Les managers, ou « agents », sont employés par les actionnaires qui ne disposent pas des compétences pour gérer leur entreprise. Les managers sont donc des représentants des actionnaires, mais disposent de plus d’informations sur la société qu’ils dirigent, et peuvent s’en servir à des fins personnelles, et non dans l’intérêt des détenteurs de capitaux. Cette situation de domination des managers n’est possible que lorsque les actionnaires ne sont pas trop puissants et ne disposent pas de parts majoritaires du capital. Ainsi, plus le capital est dilué – comme lors d’une IPO – plus les managers ont du pouvoir.

On remarquera, à travers ce sondage, que les enjeux réputationels sont forts, avec la volonté de construire une image d’entreprise positive, d’attirer l’attention des marchés financiers et des acteurs économiques, ainsi que de capter de nouveaux talents. Pour preuve, le nouveau directeur d’Axa, T. Buberl, envisage l’IPO (cession minoritaire) de sa filiale aux Etats-Unis, qui gère les activités assurance vie et gestion d’actifs. L’objectif est de libérer du cash et d’investir dans d’autres lignes métiers ainsi que de procéder à des reversements aux actionnaires. Cela permettra aussi la création d’une institution regroupant les filiales Axa US et AB. Une nouvelle entité qui réalisera €1.1 Mds, simplifiant de fait la structure capitalistique de l’entreprise. Enfin, T. Buberl justifie, lors d’une conférence d’investisseurs, cette opération par un renforcement du capital afin d’enclencher des opérations M&A aux Etats-Unis.

Notons par ailleurs que l’expérience et la recherche montrent qu’une introduction en bourse peut parfois être refreinée pour diverses raisons. Entre autres, lors d’une IPO, il s’agit d’arbitrer entre la visibilité et la publicité qu’offrent ces opérations d’une part, et la transparence imposée par les bourses pour pouvoir se coter d’autre part. En effet, quelle que soit la bourse d’introduction, il existe de fortes contraintes réglementaires : établissement des états financiers observant les standards internationaux, dévoilement du Business Model et plus généralement du fonctionnement global de l’entreprise.

Lire aussi : Qu’est ce que l’Equity Capital Market (ECM) ?

Lire aussi : Qu’est ce que l’Equity Capital Market (ECM) ?

L’année 2017 signera-t-elle le regain du marché des IPOs ?

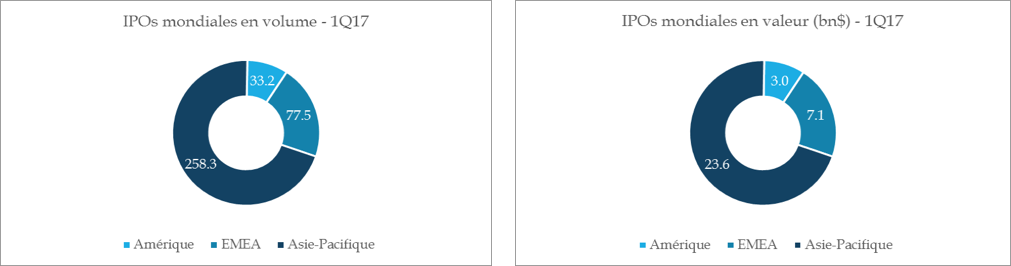

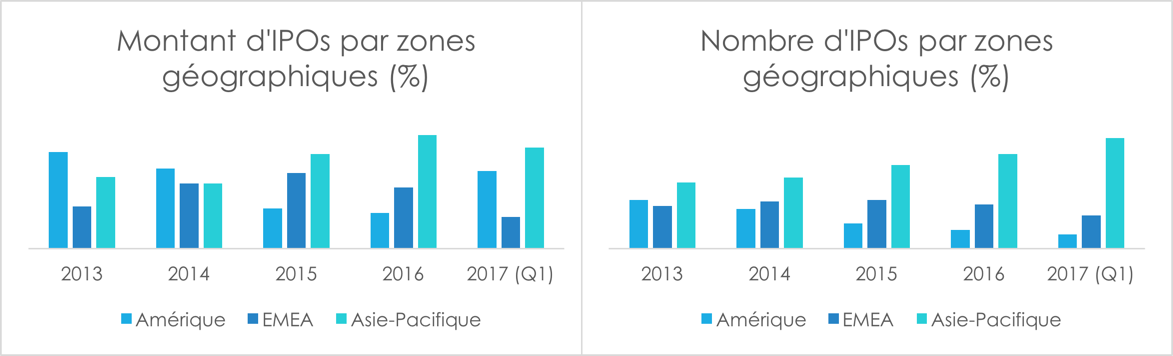

Alors, qu’en est-il de ce début d’année 2017 ? Les données agrégées du premier trimestre de 2017 (« Q1 ») publiées par des organismes spécialisés (Markit et EY notamment) nous apprennent que la dynamique baissière de 2016 a été cassée. C’est peu de le dire : 369 sociétés se sont déjà introduites en Bourse lors de ce Q1, pour un montant global de $33.7 Mds – soit un ticket moyen de $91.3 m par introduction – réparties géographiquement comme suit :

A noter, le rythme des introductions a toujours été plus faible en début d’année, en raison d’effets de calendrier. Ainsi, ce premier trimestre 2017 affiche avec arrogance sa santé : augmentation de 92% en volume et 146% en valeur par rapport au Q1 2016, et record du nombre d’introductions depuis 2007. Rappelons que l’année 2007, en situation de pré-crise, est considérée comme une année erratique pour les IPOs. Arborant des valorisations vertigineuses, elle comporte de nombreux « dossiers compliqués » : des entreprises n’offrant à l’époque que peu de visibilité, mais en fin de compte cotées en Bourse.

Un premier trimestre de 2017 lancé à bride abattue

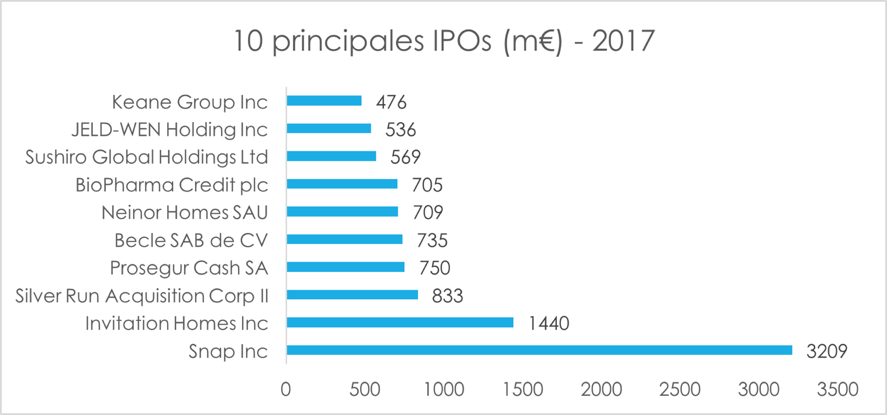

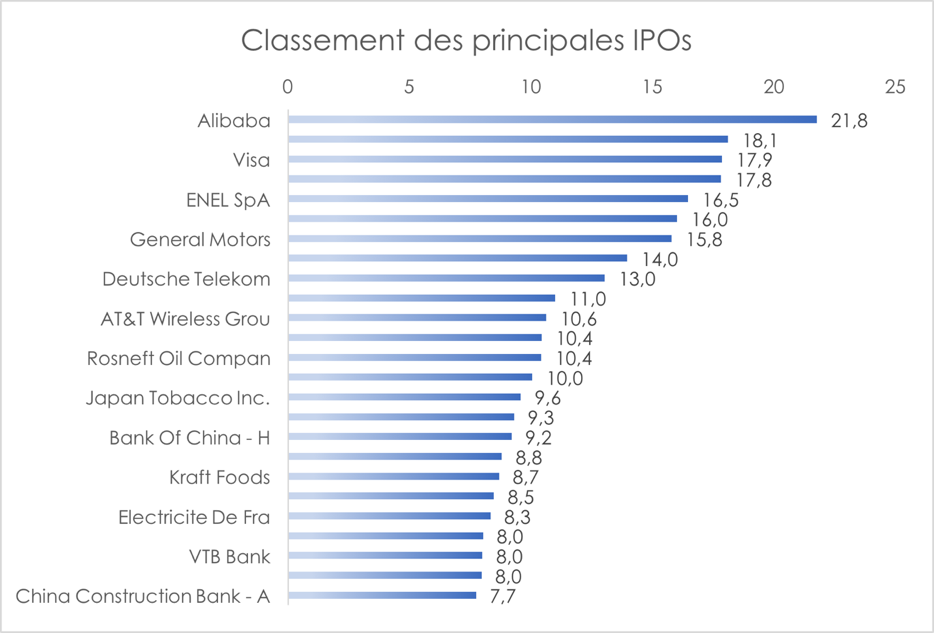

Le point culminant de ce premier trimestre est, à n’en pas douter, l’introduction en grandes pompes de la société Snap Inc. (dans le giron de laquelle se trouve Snapchat). L’IPO de l’application aux photos instantanées a atteint €3.2 Mds, la plaçant en tête du palmarès de ce début d’année 2017. C’est d’ailleurs l’IPO la plus importante en valeur depuis celle d’Alibaba Group Holding en 2014.

Lire aussi : Moelis & Co : un outsider pour la plus grosse IPO de l’histoire

Lire aussi : Moelis & Co : un outsider pour la plus grosse IPO de l’histoire

Ces méga opérations sont structurantes pour le marché des IPOs. Chaque année record a toujours été marquée par des dossiers très médiatisés, alimentant l’industrie des levées de fonds. En effet, ces IPOs hors normes donnent confiance aux opérateurs (entreprises comme banquiers), qui veulent profiter de l’effet d’entrainement qui en résulte. L’introduction imminente de Saudi Aramco va également en ce sens.

Ce premier trimestre a aussi vu une redéfinition géographique des principales places d’introduction de sociétés à capitaux privés. Ainsi, Londres est redevenue la place la plus active en Europe, avec 47% des opérations en valeur, pour €2.1 Mds et 37.7% en volume pour 20 IPOs. Ensuite, vient l’Espagne qui a compté pour 33% du montant des IPOs en Europe, soit €1.5 Mds. Au total, on dénombre 53 nouvelles entreprises cotées en Europe, pour un montant de €4.5 Mds, soit un ticket moyen de €84.9 m.

Au niveau mondial, le Q1 2017 semble confirmer l’hégémonie naissante de l’Asie-Pacifique (notamment de la Chine et de Shanghai) sur le marché des IPOs. Ainsi, pas moins de 70% des sociétés introduites ont choisi le continent asiatique comme terre d’accueil, représentant 48% de la valeur totale des IPOs. S’en suit la zone EMEA (21% des deals en volume, 15% en valeur), puis les Etats-Unis (9% des deals en volume, 37% en valeur). Il apparaît donc que, même si l’Asie-Pacifique occupe une part croissante du marché des IPOs, les capitaux se concentrent toujours sur les places boursières historiques américaines et européennes.

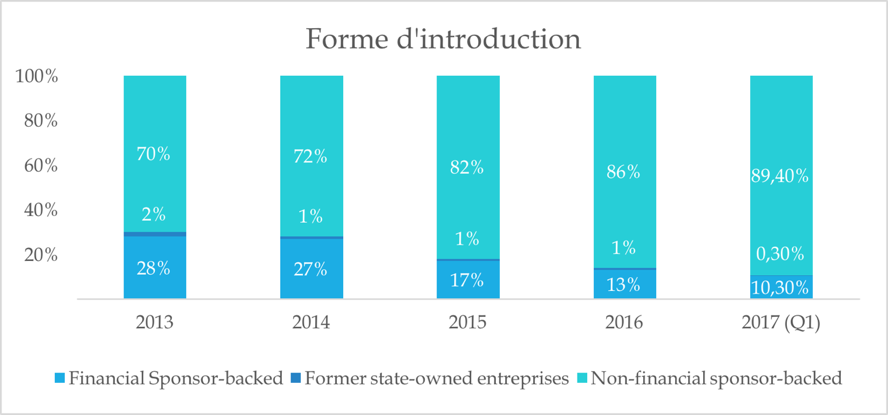

Enfin, ce premier trimestre signe la confirmation de la modification du type de sociétés introduites pour la première fois en bourse. Ainsi, nous assistons à de moins en moins d’IPOs engagées par des sociétés détenues par des fonds de Private Equity ou autres investisseurs professionnels, au profit d’IPOs engagées par des sociétés au capital indépendant. Par conséquent, les IPOs sont de moins en moins perçues comme des opérations de techniciens financiers, et connaissent un regain d’intérêt stratégique auprès des chefs d’entreprise. En effet, près de 90% des sociétés introduites lors du Q1 2017 étaient des entreprises non-soutenues par des capitaux d’investisseurs financiers. La part du secteur public reste, quant à elle, minime. Ce premier trimestre de 2017 esquisse une embellie de l’industrie des IPOs, contrastant avec une année 2016 relativement plus terne.

Si l’IPO est avantageuse sous de nombreux aspects, en 2016, aux Etats-Unis, seulement 17.6% des entreprises introduites dans l’année affichaient un cours de Bourse supérieur à celui d’introduction (40% en ce qui concerne les entreprises de la Tech). Ainsi, les investisseurs financiers valorisent moins bien, en moyenne, les entreprises qui s’introduisent, que les dirigeants de ces sociétés. De fait, nous pouvons nous interroger sur les raisons d’un Q1 2017 si dynamique. Le contexte économique, politique voire social s’avère être un élément de réponse : les indicateurs du moral des entreprises sont au plus haut depuis plusieurs années. Pour autant, cela justifie-t-il des niveaux de valorisation parfois démesurés ?

Migwel Perrin, étudiant à Audencia et contributeur du blog AlumnEye

Articles associés

17 novembre, 2021

Qu’est ce que l’Equity Capital Market (ECM) ?

31 mai, 2016