Connu comme étant l’investisseur le plus rentable de l’histoire avec Renaissance Technologies (RenTec), hedge fund quantitatif basé à New York, Jim Simons apparaît pourtant comme un ovni à Wall Street. Loin du milieu financier, c’est par une analyse scientifique rigoureuse du marché que ce mathématicien est devenu « the man who solved the market », comme le surnomme Gregory Zuckerman, journaliste au Wall Street Journal qui a récemment publié sa biographie. Fondé en 1982, RenTec fait aujourd’hui partie des 10 plus gros hedge funds du monde, représentant $68 milliards d’actifs sous gestion et 300 employés, pour la plupart scientifiques de profession.

Un mathématicien de génie au service de sa nation

Jim Simons a d’abord connu le succès à travers ses recherches mathématiques. Né en 1938 dans le Massachusetts de parents commerçants, Simons s’intéresse rapidement à la nature, la science et en particulier aux mathématiques. Doué dans le domaine, c’est donc naturellement qu’il rentre au prestigieux Massachusetts Institute of Technology (MIT), puis obtient son PhD à l’université de Californie à Berkeley en 1962, à seulement 23 ans. Il est ensuite employé par la National Security Agency (NSA) en tant que « codebreaker », aidant notamment à décrypter les codes russes durant la guerre froide. Seulement, il se fait renvoyer pour des raisons politiques : opposé à la guerre au Vietnam, il contredit publiquement son chef, le général Taylor, en publiant un article dans le Times. Ayant obtenu une chaire à l’université de Stony Brook, il se concentre alors sur la recherche, accompagné de son ami Chern. Ce dernier est un mathématicien chinois, naturalisé américain, reconnu dans le monde scientifique pour ses travaux dans le domaine de la topologie, et lauréat 1975 de la National Medal of Science. C’est durant cette période qu’ils découvriront les invariants Chern-Simons, qui auront des conséquences fondamentales en physique, notamment sur la théorie des cordes.

Jim Simons a d’abord connu le succès à travers ses recherches mathématiques. Né en 1938 dans le Massachusetts de parents commerçants, Simons s’intéresse rapidement à la nature, la science et en particulier aux mathématiques. Doué dans le domaine, c’est donc naturellement qu’il rentre au prestigieux Massachusetts Institute of Technology (MIT), puis obtient son PhD à l’université de Californie à Berkeley en 1962, à seulement 23 ans. Il est ensuite employé par la National Security Agency (NSA) en tant que « codebreaker », aidant notamment à décrypter les codes russes durant la guerre froide. Seulement, il se fait renvoyer pour des raisons politiques : opposé à la guerre au Vietnam, il contredit publiquement son chef, le général Taylor, en publiant un article dans le Times. Ayant obtenu une chaire à l’université de Stony Brook, il se concentre alors sur la recherche, accompagné de son ami Chern. Ce dernier est un mathématicien chinois, naturalisé américain, reconnu dans le monde scientifique pour ses travaux dans le domaine de la topologie, et lauréat 1975 de la National Medal of Science. C’est durant cette période qu’ils découvriront les invariants Chern-Simons, qui auront des conséquences fondamentales en physique, notamment sur la théorie des cordes.

![]() Lire aussi : Ce que vous avez toujours voulu savoir sur les Hedge Funds

Lire aussi : Ce que vous avez toujours voulu savoir sur les Hedge Funds

Un businessman qui a créé le hedge fund le plus rentable de l’histoire

Lorsqu’il démissionne de son poste de chairman, Jim Simons commence à s’intéresser à la finance et plus particulièrement au trading, bien que n’ayant que très peu de connaissances sur le sujet. C’est ainsi qu’il commence à traider l’argent qu’il a obtenu lors de son mariage, avant de créer en 1978 le fonds Monometrics. Il joue alors sur son analyse macroéconomique et ses anticipations, sans grand succès cependant.

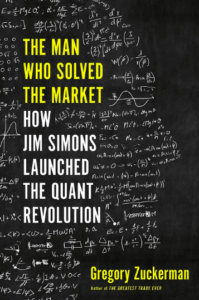

C’est alors que lui vient une idée. Dans les années 80 subsistent encore de grands investisseurs capables de battre le marché en se basant sur leurs intuitions et leurs pouvoirs. Parmi eux, on peut noter Warren Buffet, George Soros ou encore Peter Lynch. Cependant, Simons n’a aucune connaissance financière. Zuckerman raconte en effet dans son livre, The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution, qu’un jour, lors d’une réunion pour présenter un modèle, Simons prend comme exemple l’action de Chrysler, action qui n’existait plus au moment du meeting. Simons décide alors de créer Renaissance Technologies en 1982 sur une idée peu répandue à l’époque : faire confiance aux algorithmes et au big data pour percevoir les failles du marché, plutôt qu’à l’analyse humaine. C’est le début du quantitative trading.

C’est alors que lui vient une idée. Dans les années 80 subsistent encore de grands investisseurs capables de battre le marché en se basant sur leurs intuitions et leurs pouvoirs. Parmi eux, on peut noter Warren Buffet, George Soros ou encore Peter Lynch. Cependant, Simons n’a aucune connaissance financière. Zuckerman raconte en effet dans son livre, The Man Who Solved the Market: How Jim Simons Launched the Quant Revolution, qu’un jour, lors d’une réunion pour présenter un modèle, Simons prend comme exemple l’action de Chrysler, action qui n’existait plus au moment du meeting. Simons décide alors de créer Renaissance Technologies en 1982 sur une idée peu répandue à l’époque : faire confiance aux algorithmes et au big data pour percevoir les failles du marché, plutôt qu’à l’analyse humaine. C’est le début du quantitative trading.

Paradoxalement, la réussite de Simons ne va pas dépendre de ses compétences en mathématiques. Au contraire, c’est sa capacité à construire et manager une équipe qui va permettre la réussite de Renaissance Technologies. Premièrement, alors que les traders ont la côte à Wall Street, lui fait le choix audacieux de s’en passer car il ne connaît pas le milieu et peut donc difficilement évaluer leurs compétences. Il va plutôt faire confiance à la science, en regroupant autour de lui une équipe de mathématiciens, de physiciens, d’astronomes ou encore de cryptographes. Le but est d’amasser de nombreuses données économiques et extra-économiques à un moment où il était impossible de les trouver sur ordinateur, afin de pouvoir analyser les failles du marché qu’un humain ne pourrait voir à travers des algorithmes. Il ira même jusqu’à demander que l’on analyse l’influence des phases de la lune sur les marchés financiers.

En 1988, Simons implémente le Medallion fund en se basant uniquement sur les données récoltées. Il est encore actuellement le portefeuille le plus rentable de l’histoire de la finance, tellement rentable que seulement 5 ans plus tard, il sera définitivement fermé aux investisseurs extérieurs. Aujourd’hui, le fonds gère environ 10 milliards de dollars, provenant uniquement des employés de Renaissance Technologies (depuis 2005). Les rendements de ce fonds sont extraordinaires : environ 66% en moyenne depuis sa création. C’est sur cette base que Simons va bâtir sa fortune : alors qu’un fonds moyen demande 2% de frais fixes et 20% sur les rendements du portefeuille, lui va demander 5% sur les frais fixes et 40% sur les rendements, ce qui fera de lui le manager de hedge fund le mieux payé de Wall Street en 2005 (1,5 milliard de dollars).

En 1988, Simons implémente le Medallion fund en se basant uniquement sur les données récoltées. Il est encore actuellement le portefeuille le plus rentable de l’histoire de la finance, tellement rentable que seulement 5 ans plus tard, il sera définitivement fermé aux investisseurs extérieurs. Aujourd’hui, le fonds gère environ 10 milliards de dollars, provenant uniquement des employés de Renaissance Technologies (depuis 2005). Les rendements de ce fonds sont extraordinaires : environ 66% en moyenne depuis sa création. C’est sur cette base que Simons va bâtir sa fortune : alors qu’un fonds moyen demande 2% de frais fixes et 20% sur les rendements du portefeuille, lui va demander 5% sur les frais fixes et 40% sur les rendements, ce qui fera de lui le manager de hedge fund le mieux payé de Wall Street en 2005 (1,5 milliard de dollars).

Un philanthrope au service des mathématiques et de la basic science

Lorsqu’il prend sa retraite en 2009, Jim Simons se met au service de la Simons Foundation, créée en 1994 avec sa femme Marilyn. Cette fondation a pour but d’aider et de financer la recherche en mathématiques et dans la basic science (science fondamentale).

Lorsqu’il prend sa retraite en 2009, Jim Simons se met au service de la Simons Foundation, créée en 1994 avec sa femme Marilyn. Cette fondation a pour but d’aider et de financer la recherche en mathématiques et dans la basic science (science fondamentale).

La Simons Foundation a par exemple créé en 2016 l’Institut Flatiron, afin de développer des programmes informatiques et faire évoluer la science grâce au big data. En effet, les scientifiques n’ont souvent pas les compétences nécessaires en codage afin d’aider efficacement la recherche ; l’institut agit donc en qualité de substitut.

Parmi les réussites de Simons, on pourra noter le projet Math for America (MfA). Créé en 2004, ce projet a pour but de venir en aide au système éducatif américain. MfA n’a pas pour but de réformer ni de corriger les pratiques des professeurs de mathématiques. Au contraire, la fondation a décidé d’encourager les professeurs les plus impliqués et les plus compétents. Uniquement implantée à New York, la fondation donne annuellement aux meilleurs professeurs (on en compte plus de 1 000) 15 000$ de bonus par personne en moyenne.

Parmi les réussites de Simons, on pourra noter le projet Math for America (MfA). Créé en 2004, ce projet a pour but de venir en aide au système éducatif américain. MfA n’a pas pour but de réformer ni de corriger les pratiques des professeurs de mathématiques. Au contraire, la fondation a décidé d’encourager les professeurs les plus impliqués et les plus compétents. Uniquement implantée à New York, la fondation donne annuellement aux meilleurs professeurs (on en compte plus de 1 000) 15 000$ de bonus par personne en moyenne.

L’une des plus grandes fortunes de la planète (21,6 milliards de dollars en 2019) a donc bâti son succès en inventant une nouvelle manière de percevoir les marchés financiers. A coup de big data et d’algorithmes toujours plus performants, Jim Simons a insufflé au monde de la finance une nouvelle dynamique : celle du quantitative trading.

![]() Lire aussi : Hedge Fund : s’installer à Londres ou à New York ?

Lire aussi : Hedge Fund : s’installer à Londres ou à New York ?

Ses dates clés

1962 : Obtention de son PhD en Mathématiques à Berkeley

1964 : Employé à la NSA en tant que codebreaker

1976 : Prix Oswald-Veblen en géométrie

1982 : Renaissance Technologies voit le jour à New York

1988 : Mise en place du portefeuille Medallion fund

1994 : Création de la Simons Foundation

2005 : Manager de hedge fund le mieux payé de Wall Street (1,5 milliard de dollars sur l’année)

2009 : Retraite de Jim Simons pour rejoindre la Simons Foundation

Romain Leroy, étudiant à l’Edhec et contributeur du blog AlumnEye

Articles associés

24 septembre, 2015

Jimmy Lee : focus sur le pionnier des crédits syndiqués

27 juillet, 2015