Référence sur le non-coté, l’Argos Index mesure l’évolution de la valorisation des PME non cotées de la zone euro. Cet indice est publié trimestriellement et recense les acquisitions de sociétés du secteur mid-market. Au lendemain d’une année dont on ne cessera de rappeler la singularité, il est important d’analyser l’état actuel des marchés mondiaux. Si les indices boursiers continuent de faire l’actualité, il convient également de s’intéresser au non-coté. C’est là qu’intervient l’indice conçu par Argos. Retour sur les résultats du quatrième trimestre de 2020.

Un trimestre au sommet ?

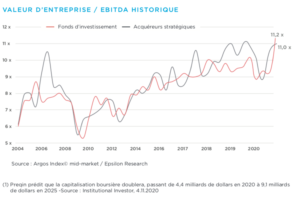

L’année 2020 finit sur les chapeaux de roue pour le mid-market avec une hausse historique de l’Argos Index qui atteint 11,1 fois l’EBITDA. En dépit d’une activité M&A faible sur le mid-market, tous les indicateurs vont croissant. Plusieurs facteurs expliquent cette réussite : tout d’abord, l’annonce des vaccins contre la COVID-19 fait espérer un rebond de la croissance économique ; et l’intervention des banques centrales a rassuré les investisseurs. Il faut également remarquer que les opérations référencées dans l’Argox Index sur cette période sont issues des secteurs de la santé et de la technologie, non seulement épargnés par la crise mais favorisés par celle-ci.

Sur ce graphique fourni par Argos, on observe l’importante reprise de l’indice après une sévère chute au début de l’année 2020. On remarque ici que la baisse du premier semestre 2020, bien que significative, n’a pas été catastrophique. La baisse de confiance et l’incertitude liée à la crise sanitaire ont ralenti le marché mais ne l’ont pas arrêté, le multiple est descendu à un niveau semblable à celui du début de l’année 2018. En revanche, la reprise a été fulgurante et témoigne d’une confiance résolue en un retour à la croissance en 2021.

![]() Lire aussi : Private Equity, dette privée et infrastructure : le non coté comme classe d’actifs

Lire aussi : Private Equity, dette privée et infrastructure : le non coté comme classe d’actifs

Une reprise principalement permise par les grosses opérations, le témoin d’un succès de façade ?

Toujours selon Argos, la fin de l’année 2020 a atteint des niveaux jamais vus depuis 2004. La forte concurrence avec les acquéreurs stratégiques sur les sociétés non affectées par la crise, la progression constante des investissements dans le Private Equity et l’accès à la dette favorisé par la politique agressive des banques centrales visant à maintenir des taux d’intérêt bas, sont autant de raisons qui expliquent ces résultats. C’est même la première fois que les multiples payés par les fonds d’investissement ont été décuplés, comblant ainsi l’écart avec ceux payés par les acquéreurs stratégiques.

Ici, il est aisé d’observer le regain soudain des multiples payés par les fonds d’investissement survenu pendant le dernier trimestre 2020. Alors que le début de l’année avait vu l’écart se creuser entre les multiples payés par les fonds d’investissement et ceux payés par les acquéreurs stratégiques, les fonds d’investissement ont très rapidement rattrapé leur retard et ont même fini par dépasser les acquéreurs stratégiques.

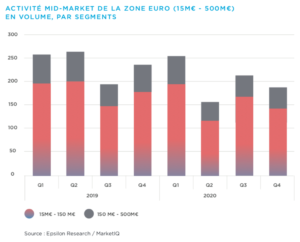

Le second semestre 2020 a permis aux sociétés cotées et non cotées de procéder à des acquisitions opportunistes. En effet, grâce à l’environnement favorable de la fin d’année, les sociétés ont pu bénéficier d’un accès facilité au financement et la remontée rapide du marché des actions leur a permis de voir leurs valorisations en hausse. Toujours sur ce même semestre, la part des opérations avec des multiples 15 fois supérieurs à l’EBITDA retrouve son niveau du deuxième semestre 2019. Pourtant, cette hausse de l’Argos Index prend place dans un contexte de faible activité M&A mid-market. Sur l’ensemble de l’année 2020, l’activité M&A mid-market a chuté de 15% en volume et de 36% en valeur. La récession économique et l’incertitude causée par la crise sanitaire liée à la COVID-19 ont fortement affecté l’activité mid-market et le 4e trimestre est difficilement parvenu à remonter la pente. Si en valeur le mid-market est en hausse de 47%, ce qui lui permet de retrouver son niveau au 4e trimestre 2019, le volume reste en baisse de 13% par rapport au 3e trimestre 2020. Il convient également de remarquer que 50% de l’ensemble des vendeurs dans les opérations mid-market étaient des personnes physiques. Selon Argos, sur cette période, les corporates ont été bien moins actifs dans leurs processus de carve-out.

Si en valeur l’activité mid-market de la zone euro a retrouvé un niveau convenable, en volume elle reste en-deçà de la normale. Comme on peut l’observer sur ce diagramme, le secteur semble avoir été porté par les grosses opérations sur cette période.

![]() Lire aussi : Derrière les chiffres, Bain & Co décrypte une année sans précédent pour le Private Equity

Lire aussi : Derrière les chiffres, Bain & Co décrypte une année sans précédent pour le Private Equity

Si en apparence, le record historique de l’Argos Index redonne confiance et permet d’espérer une reprise économique conséquente pour l’année 2021, il faut relativiser. Tout d’abord, les niveaux atteints par les multiples du 4e trimestre 2020 s’expliquent principalement par une suspension de l’activité et des opérations du mid-market après la période d’incertitude provoquée par la pandémie de COVID-19. Ensuite, la reprise économique est en grande partie due aux grosses opérations. En effet, en volume l’activité reste plus faible comparé aux niveaux antérieurs. Dès lors, si l’heure est à l’optimisme sur les marchés financiers concernant l’année 2021, il convient de rester mesuré et prudent.

Sam M’TAR, étudiant à Grenoble École de Mangement et responsable éditorial du blog AlumnEye

Articles associés

20 octobre, 2017

Excel : le match VLOOKUP vs INDEX MATCH

15 juin, 2017