Le Private Equity est une activité d’investissement qui a commencé à se faire connaître après la Seconde Guerre Mondiale aux Etats-Unis, elle est désignée en France sous le nom de Capital Investissement. La plupart de l’activité du Private Equity est réalisée au départ par des branches spécialisées de certaines banques d’affaires.

L’émergence de sociétés de capital investissement arrivera plus tard avec par exemple la création de KKR en 1976 à New-York par Jerome Kohlberg, Henry Kravis et Georges Robert, tous d’anciens employés de Bear Stearns (banque d’investissement rachetée par JP Morgan après la crise de 2008). D’autres grands fonds de capital investissement suivront le même modèle de fonctionnement et verront le jour quelques années plus tard parmi lesquels on retrouve : The Carlyle Group, Apollo Global Management, Blackstone Group, etc.

Comment définir le Private Equity ?

Le Private Equity est un terme générique pouvant désigner le véhicule d’investissement, les capitaux qui en sont issus, l’industrie, ou même la classe d’actifs que constitue le Private Equity.

Nous aborderons ici la définition sous l’angle des capitaux déployés. De ce point de vue, le Private Equity est une forme privée d’investissement dans des entreprises, généralement non cotées, souhaitant financer leur développement par un apport de capitaux non-publics. On parle d’investissement privé car à la différence des titres boursiers disponibles sur des marchés financiers comme Euronext ou NYSE, les participations de l’industrie du Private Equity ne sont pas cotées et sont détenues par des fonds spécialisés dans ce type d’investissement. À noter qu’en règle générale le grand public ne peut pas investir dans les fonds de Private Equity, ce qui réduit leur obligation de transparence.

Les fonds d’investissement en Private Equity investissent dans un portefeuille d’entreprises qu’ils accompagnent dans leur expansion et leur transformation sur une période allant généralement de 5 à 7 ans. Le financement par l’apport de capitaux privés est un levier de croissance très important pour les entreprises qui cherchent aujourd’hui à se développer, du fait d’une vision de long terme que l’on ne retrouve pas forcément sur les marchés publics. Les fonds d’investissement en Private Equity n’utilisent pas de stratégies comme « l’arbitrage » ou encore la vente à court terme. Ce type de financement est dit « alternatif » parce qu’il ne recourt pas aux financements classiques que constituent l’emprunt bancaire ou les émissions obligataires.

Au-delà de l’apport en capitaux, les fonds de Private Equity assistent le management de l’entreprise sous contrôle sur toutes les décisions stratégiques. Cet accroissement de la valeur de la société est profitable à ses actionnaires mais aussi à l’ensemble de ses stakeholders : collaborateurs, salariés, dirigeants et clients. Les fonds de Private Equity permettent également aux sociétés sous gestion d’avoir accès à un large réseau pour développer leurs activités et générer des synergies créatrices de valeurs.

L’industrie du Private Equity est structurée en fonction du stade de développement des entreprises cibles avec des stratégies différentes adaptées à la situation économique et sectorielle de la cible du fonds :

- Le Capital Risque, Capital Innovation ou Venture Capital (VC) est la branche qui finance les start-ups innovantes ayant un potentiel prometteur mais encore pour la plupart du temps à un stade embryonnaire. Il s’agit de capital « risque » car la société cible est encore très jeune et en phase de développement. Elle représente cependant une espérance de croissance très forte pour les années à venir. Les fonds d’investissement apportent un appui stratégique et financier déterminant pour ces nouveaux dirigeants à un moment critique de la vie de leur entreprise. Les fonds n’ont pas recours à de la dette pour des opérations de capital risque car la structure financière de ces entreprises est encore trop fragile.

Exemple : En 2009, Jan Koum et Brian Acton fondent WhatsApp qui adopte un modèle de croissance peu commun. Contrairement à la norme, la startup ne fait pas appel à plusieurs investisseurs pour sa première levée de fonds (série A) en 2011. Au lieu de cela, elle fait confiance à Sequoia Capital, qui investit 8 millions de dollars dans l’entreprise. Cette opération permet à la valeur de WhatsApp de passer à 78,4 millions de dollars. Suite à ce succès, la startup continue de se développer et a besoin de nouvelles ressources pour continuer son aventure. En 2013, elle doit effectuer une nouvelle levée de fonds (série B) et une fois de plus, Sequoia est le seul investisseur. Cette fois, l’investissement s’élève à plus de 50 millions de dollars et la valeur de l’entreprise atteint 1,5 milliard de dollars. Au début de l’année 2014, Facebook annonce l’acquisition de WhatsApp pour un montant de 22 milliards de dollars, ce qui constitue la plus importante opération de rachat réalisée par une entreprise privée pour une entreprise soutenue par un fonds de capital-risque. Cette acquisition a été très avantageuse pour les fondateurs de la startup ainsi que pour Sequoia Capital, qui a vu son investissement initial de 60 millions de dollars se transformer en une plus-value de 3 milliards de dollars. Cette acquisition est considérée comme l’une des plus importantes de l’histoire du capital-risque.

- Le Capital Développement ou Growth Capital accompagne les PME ayant déjà atteint un certain stade de développement et qui cherchent à financer leur croissance. Ces PME sont souvent en difficulté pour trouver des financements auprès des banques et le recours à un fonds de capital développement est une alternative intéressante pour ces structures prometteuses à très forte croissance. Ces futures ETI (Entreprises de Tailles Intermédiaires) ont besoin d’investissements importants pour se développer à l’international, renforcer leurs équipes, lancer un nouveau projet de grande envergure… Les capitaux, l’expertise ainsi que le réseau des fonds de Capital Développement permettent de poursuivre et d’accélérer la croissance de ces PME.

Exemple : En 2016, SoftBank a investi 750 millions de dollars dans Grab, la principale entreprise concurrente d’Uber en Asie du Sud-Est, dans le cadre d’une série F de levée de fonds. Cette injection de capital a été réalisée pour aider Grab à rivaliser plus efficacement avec Uber et d’autres concurrents, en particulier en Indonésie, et pour se concentrer sur le développement de sa technologie. Aujourd’hui, Grab opère dans six pays de la région et compte plus de 400 000 conducteurs sur sa plateforme, avec plus de 21 millions de téléchargements pour son application. L’entreprise prévoit d’utiliser les fonds pour améliorer son algorithme afin d’aider ses conducteurs à être plus efficaces, développer ses données cartographiques et sa technologie, ainsi que travailler sur la prédiction de la demande et le ciblage des utilisateurs.

- Le Capital Retournement ou Distressed Private Equity est une branche très particulière car elle se concentre uniquement sur des entreprises en restructuration qui possèdent des leviers de création de valeur préalablement identifiés par les potentiels repreneurs. Les fonds vont aider ces entreprises à se redresser par l’apport de financement en fonds propres. Avant que ces sociétés souvent déficitaires renouent avec les bénéfices, les fonds opèrent une restructuration interne de l’entreprise. Une partie de la réussite de l’opération se joue au moment des négociations avec les partenaires et créanciers de la société. Un plan de reprise de la cible est mis en place sur une durée de 1 à 3 ans à partir de l’analyse des forces et des faiblesses de celle-ci. Les fonds de capital retournement ont un ancrage très local car ils doivent être très informés sur la législation du pays. En France, le capital retournement ne représente qu’une part très faible du Private Equity avec moins de 2% des opérations. Jean-Louis Grevet président du fonds Perceva Capital disait en 2012 : « le capital retournement n’est pas un métier de volume» pour insister sur l’importance de cette branche du PE malgré la faible part qu’elle représente.

Exemple : En début d’année 2022, le groupe Pierre & Vacances – Center Parcs a finalisé son dossier de reprise avec la conclusion d’un accord ferme avec deux sociétés d’investissement britanniques, Alcentra et Fidera, ainsi que le français Atream, dans le cadre de sa restructuration financière. L’objectif de cette restructuration est de réduire l’endettement du groupe et de sécuriser les liquidités nécessaires pour déployer son plan stratégique « RéInvention 2025 ». Le plan prévoit notamment le désendettement massif du groupe en convertissant en capital près de 552 millions d’euros de dette non sécurisée. Le consortium d’investisseurs injectera également 200 millions d’euros de fonds propres et verra le capital du groupe entièrement modifié. Cette restructuration s’accompagne d’un changement de modèle centré sur le métier d’opérateur touristique, et l’activité foncière et immobilière sera dissociée.

- Le Capital Transmission s’opère à un moment clé de la vie d’une entreprise, lorsqu’un changement de propriétaire intervient. Cette phase particulièrement délicate doit se réaliser dans les meilleures conditions pour sauvegarder la pérennité de la société et accroître son activité sur un horizon long terme. Les fonds de capital transmission vont mettre à disposition leur savoir-faire stratégique, juridique, financier et humain au profit de l’entreprise cible pour gérer cette situation déterminante pour l’avenir de l’entreprise. La plupart des opérations de capital transmission se font par le biais de LBO (Leveraged Buy Out), technique financière associant des capitaux propres et de la dette. Il est important de souligner que les fonds de LBO investissent dans des sociétés économiquement plus matures et plus grandes. Parfois critiqué, le recours à l’endettement est très courant lors d’une transmission d’entreprise et n’altère pas sa croissance si le bon équilibre dette/capital est utilisé. Bien au contraire un niveau de dette bien calculé permet de générer un effet de levier qui va accroître le retour sur investissement. Contrairement au capital développement où la prise de participation est souvent minoritaire, le capital transmission a recours aux montages LBO pour des prises de participations majoritaires.

Exemple : Confluence Outdoor était une entreprise basée à Greenville, en Caroline du Sud, spécialisée dans la fabrication de kayaks, canoës et autres équipements pour les sports nautiques. En 2014, elle a été acquise par JH Partners, une société de capital-investissement basée à San Francisco. L’acquisition a été annoncée en janvier 2014. À l’époque, Confluence Outdoor était la plus grande entreprise de sports nautiques au monde, avec des marques comme Perception, Wilderness Systems, Dagger, Wave Sport et Harmony Gear dans son portefeuille. JH Partners a acquis Confluence Outdoor auprès de la société de capital-investissement Clarus Ventures. L’acquisition a été considérée comme un ajout stratégique important au portefeuille de JH Partners, qui a déjà investi dans des marques de consommation telles que Bare Escentuals et Joe’s Jeans. Avec l’ajout de Confluence Outdoor, JH Partners a élargi son empreinte dans l’industrie du plein air et du sport. Après l’acquisition, Confluence Outdoor a continué à fonctionner sous sa propre marque et sa propre direction, avec Sue Rechner en tant que PDG. Cependant, en 2018, Confluence Outdoor a été vendue à une autre société de capital-investissement, Antares Capital, dans le cadre d’une transaction qui comprenait également la vente de la marque de vêtements de plein air Mountain Hardwear.

Le poids du Private Equity dans l’économie

En France, l’industrie du Private Equity continue d’être un moteur de croissance pour les PME françaises. Actuellement, plus de 6 000 entreprises sont accompagnées par des fonds de capital investissement en France. Entre 1999 et 2021, plus de 225 milliards d’euros ont été investis dans près de 20 000 entreprises en France. Chaque année, on recense en moyenne plus de 1 000 PME soutenues et plus de 1 000 sociétés accompagnées. Ces entreprises sont principalement non cotées et représentent divers secteurs tels que la technologie de l’information, la santé, les biotechnologies, l’industrie, la chimie, l’énergie propre, etc. Il est important de souligner que l’ensemble de l’industrie du Private Equity est responsable d’environ 2,3 millions d’emplois en France.

En 2021, l’industrie du capital investissement continue de témoigner d’un intérêt croissant de la part des investisseurs. À l’échelle mondiale, plus de 10 000 opérations ont été enregistrées en 2020, avec une valeur totale de 598 milliards de dollars. Le continent nord-américain reste le plus actif dans l’industrie du Private Equity, représentant 56 % des transactions mondiales, suivi de l’Europe (32 %) et du reste du monde (12 %). En 2020, la valeur moyenne des opérations s’élevait à 59,9 millions de dollars. Dans un contexte économique difficile, l’industrie du capital investissement continue de jouer un rôle clé dans le développement de l’économie mondiale.

Qui sont les principaux acteurs ?

En France, Siparex apparait comme pionnier du capital investissement. Lancé en 1977 par Dominique Nouvellet avec le soutien de nombreux industriels français comme Michelin, Aventis, Rossignol ou encore Cofradel, Siparex opère désormais sur différents segments du Private Equity : Midmarket, financement Mezzanine et investissement régional. Siparex est un partenaire de référence en France pour de nombreuses PME et ETI souhaitant accélérer leur croissance et développer une nouvelle dynamique. Avec plus de 3,3 milliards de capitaux gérés en 2023, plus de 1 400 investissements dans des PME et des ETI françaises, dont environ 75% dans des entreprises non cotées. Leur portefeuille actuel comprend plus de 100 entreprises, avec une attention particulière portée aux entreprises technologiques et durables. En 2020, Siparex a réalisé 29 nouveaux investissements et 33 sorties, avec une valeur moyenne de l’investissement d’environ 10 millions d’euros. Siparex est présent dans plusieurs régions de France ainsi qu’à l’étranger, notamment en Italie et en Espagne. L’entreprise continue d’être un partenaire de référence pour les PME et les ETI en France cherchant à accélérer leur croissance et à développer une nouvelle dynamique.

À l’échelle européenne le groupe 3i, société de capital investissement créée en 1987 et cotée à la bourse de Londres, est un poids lourd du secteur. Avec près de 19,5 milliards de livres sous gestion en 2023 et fort d’un portefeuille de plus de 70 entreprises dans le monde entier, 3i investit dans des entreprises de mid-cap principalement en Europe, aux Etats Unis mais aussi en Asie. Le groupe est également présent sur des segments tels que le financement d’infrastructures et la gestion de crédits pour des fonds ayant investi dans la dette de grand corporate. 3i opère dans un contexte où les marchés domestiques offrent de moins en moins d’opportunités de croissance pour certaines entreprises, qui pour continuer de s’agrandir doivent s’exporter à l’international avec une attention particulière portée aux secteurs de la santé, de la technologie et des services aux entreprises. En plus de son activité traditionnelle de capital investissement, 3i a développé une expertise dans le financement d’infrastructures qui représente aujourd’hui 6 milliards de livres sous gestion. Le groupe est coté à la bourse de Londres et est membre de l’indice FTSE 100.Pour aider ces entreprises à concrétiser leurs ambitions, 3i les accompagne dans leur croissance en leur permettant d’appréhender les défis (législations différentes, barrière des cultures…) que représentent une expansion à l’international.

Depuis quelques années, un autre poids lourd français du secteur du Private Equity s’est imposé : Ardian, fondé par Claude Bébéar et anciennement nommé AXA Private Equity. Le changement de nom fut effectif en 2013 lors de la scission avec AXA. Entreprise française fondée en 1996 et dirigée par Dominique Senequier, ce mastodonte gère près de 150 milliards de dollars en 2023, compte près de 1 000 investisseurs et détient près de 150 entreprises dans son portefeuille dont Cérélia, Santé & Compagnie ou EWE. A sa tête, on retrouve Dominique Senequier, femme d’affaires française réputée et présente depuis la création du fonds. Aujourd’hui, la société exerce ses activités de Private Equity dans 6 domaines différents : Secondaries & Primaries, Co-Investissement, Buyout, Expansion, Growth, et North American Fund avec près de 15 bureaux dans le monde entier.

Au cours de l’année 2021, les capitaux levés par les fonds de capital-investissement et d’infrastructure s’élèvent à 41,8 milliards d’euros. Parmi les premiers de ce classement se situe l’incontournable Carlyle avec près de 373 milliards de dollars d’actifs sous gestion. Comme 3i, le groupe Carlyle a vu le jour en 1987 à New York, dans un luxueux hôtel du même nom et est coté sur le NASDAQ depuis le mois de mai 2012. Avec ces milliards de dollars sous gestion en 2023 (tous produits confondus), Carlyle conforte sa place parmi les leaders en matière d’investissements alternatifs au niveau mondial depuis plusieurs années. Implanté en Amérique du Nord, du Sud, en Europe, en Asie, en Afrique ainsi qu’en Australie, le groupe Carlyle possède des parts dans de nombreuses entreprises telles que : Le Figaro, Veritas Technologies, Supreme … Pour chaque zone géographique, Carlyle possède plusieurs sous-fonds qui se répartissent les différentes entreprises sous gestion. Carlyle est une société tentaculaire possédant des participations dans de nombreuses entreprises à travers le monde et qui s’est fixée pour mission selon le PDG William Conway Jr « d’investir de manière réfléchie et de créer de la valeur pour les nombreux investisseurs mondiaux qui font confiance à Carlyle et dont la plupart sont des fonds de pension. Nous travaillons pour nos investisseurs ».

![]() Lire aussi : Virginie Morgon, la superstar du Private Equity

Lire aussi : Virginie Morgon, la superstar du Private Equity

Le ranking de ces différents acteurs

Comme pour l’ensemble des industries en finance (Hedge Funds, M&A…) le Private Equity ne déroge pas à la règle des classements des différents acteurs présents sur le marché. Ces classements sont importants car ils permettent de dégager une tendance sur les performances des principaux leaders de l’industrie du Private Equity et sont scrutés à la loupe par l’ensemble des investisseurs.

L’un des rankings les plus importants et pertinents permettant de classer les principaux fonds de Private Equity est établi par rapport aux AUM (Assets Under Management) en milliards de dollars. Les AUM représentent la valeur de marché du portefeuille d’actifs qu’une société d’investissement gère pour l’ensemble de ses investisseurs. Ce critère de ranking est utilisé comme une mesure du succès d’un fonds par rapport à ses concurrents directs et ses variations d’un exercice à un autre permettent d’apprécier la popularité d’un fonds auprès des investisseurs ainsi que sa performance sur la période étudiée.

Classement selon AUM en 2022 :

- The Blackstone Group Inc. : 941 milliards $

- KKR & Co Inc. : 479 milliards $

- CVC Capital Partners : 127 milliards $

- The Carlyle Group Inc. : 373 milliards $

- Thoma Bravo : 114 milliards $

- Vista Equity Partners : 86 milliards $

- EQT : 81,7 milliards $

- Vista Equity Partners : 86 milliards $

- TPG Capital : 109 milliards $

- Warburg Pincus LLC : 73 milliards $

- Neuberger Berman Group LLC : 70 milliards $

Source : Investopedia

Il n’est pas facile de comparer les performances des fonds de capital investissement et d’établir des classements représentatifs en raison de la difficulté d’obtenir des informations fiables. Cependant certaines revues ou sites internet établissent des classements à partir de proxy les plus pertinents possibles. Par exemple, le site internet Private Equity International publie tous les ans un classement des plus importants fonds de Private Equity en utilisant une mesure simple qui permet d’établir un ranking d’activité et de performance de ces principaux fonds : les montants des capitaux levés sur les 5 dernières années en milliards de dollars.

Classement selon le PEI en 2022 :

- KKR & Co Inc. : 126,5 milliards $

- The Blackstone Group Inc. : 82,4 milliards $

- EQT : 57 milliards $

- CVC Capital Partners : 55,4 milliards $

- Thoma Bravo : 50,2 milliards $

- The Carlyle Group Inc. : 48,4 milliards $

- General Atlantic : 44,8 milliards $

- Clearlake Capital Group : 42,3 milliards $

- Hellman & Friedman : 40,9 milliards $

- Insight Partners : 40,1 milliards $

Source : Private Equity International

Un nouveau modèle d’investissement…

Le capital investissement semble posséder de solides arguments pour répondre aux défis d’aujourd’hui et de demain : il est créateur d’innovations, garant de la pérennité des entreprises et accélérateur de croissance.

Le modèle économique proposé par les fonds de Private Equity est attractif pour les investisseurs car leur métier ne se résume pas à établir des plans de financement pour racheter des cibles. En effet, en plus de l’apport de capitaux privés, les fonds vont s’inscrire dans une vision long terme du développement de l’entreprise en apportant des moyens humains ainsi qu’une expertise stratégique pointue. Les exits les plus utilisées par les fonds de Private Equity sont l’IPO (Initial Public Offering), qui consiste à introduire en bourse la société qui va sortir du portefeuille du fonds, la revente à un industriel du même secteur ou à d’autres fonds de Private Equity (secondary buy-out).

Les investisseurs institutionnels (banques, assurances, fonds de pension…) voient à travers les fonds de Private Equity une opportunité de diversifier leurs portefeuilles d’investissements. En plus de la diversification, l’industrie du PE offre des retours sur investissement très attractifs grâce à une croissance stable des entreprises non cotées sous gestion. A l’inverse, le marché des titres est beaucoup plus volatile incitant certains Limited Partners à s’en désengager pour aller vers celui du capital investissement. En effet, malgré les crises, les investisseurs institutionnels ont pu constater une certaine résilience du secteur avec un rebond très fort de l’activité post-covid. Si l’industrie du Private Equity n’a pas été épargnée par les crises de 2008 ou même de 2020, elle a su faire preuve d’une très grande capacité d’adaptation pour réussir à se développer même dans des conditions économiques difficiles.

Les fonds de capital investissement sont aussi soucieux de leur image et adoptent en conséquence une philosophie d’investissement responsable. Par exemple, les fonds de PE sont de plus en plus attachés à travailler en partenariat avec leurs équipes de gestion pour améliorer les performances de leurs sociétés dans certains domaines dont les thématiques environnementales, sociales et de gouvernance. Ces critères ESG (sigle pour : Environnementaux, Sociaux et de Gouvernance) représentent une logique extra financière qui encourage une gestion socialement responsable. De très nombreux fonds intègrent cette logique de développement durable et d’investissement responsable, liant ainsi la performance financière d’une société à son impact environnemental et social.

Parfois les fonds de PE sont inconsciemment assimilés à des hedge funds, alors qu’ils sont pourtant très différents dans leurs visions de l’investissement. En effet, les hedge funds utilisent de nombreuses stratégies comme le Long-Short Equity, l’arbitrage de taux, les managed futures qui ne font pas partie du spectre d’activités d’un fonds de capital investissement. Les hedge funds ont une vision de court terme alors qu’à l’inverse les fonds de PE se projettent sur du long terme. Certains hedge funds sont souvent pointés du doigt pour leurs stratégies spéculatives qui peuvent fragiliser les marchés financiers et participer à accroitre les fluctuations dans des marchés qui sont déjà très volatiles. Malgré tout, l’industrie du Private Equity fait aussi face à des pratiques abusives et des dérives parfois néfastes pour les entreprises et l’économie en général.

![]() Lire aussi :Les 10 conseils d’une chasseuse de tête pour intégrer le Private Equity

Lire aussi :Les 10 conseils d’une chasseuse de tête pour intégrer le Private Equity

… qui entraîne parfois certaines dérives

Les détracteurs du capital investissement pointent du doigt certaines dérives et notamment concernant la branche LBO. En France, des salariés mais aussi des chefs d’entreprises s’inquiètent de la place que prend le LBO dans le paysage économique. Vincent Mortier, directeur des gestions d’Amundi compare même l’univers du Private Equity à une « Pyramide de Ponzi », système de fraude rendu célèbre par Bernard Madoff. En cause, les valorisations jugées excessives, et des transactions entre fonds privés susceptibles de gonfler artificiellement les performances par des valorisations surévaluées.

L’un des principaux constats fait également par le MEDEF est le niveau d’endettement excessif utilisé par certains fonds, mettant en péril la pérennité des entreprises. En effet, après la crise certaines entreprises qui avaient des niveaux d’endettement trop élevés et qui avaient été frappées de plein fouet par la crise se sont retrouvées du jour au lendemain dans l’impossibilité de rembourser leurs dettes. Dans ce cas précis, ce sont donc les créanciers qui prennent le pouvoir et qui deviennent les actionnaires aux dépends des fonds et des dirigeants. La pérennité de l’entreprise peut être mise en danger par ces opérations d’endettement excessif, avec des impacts sociaux très graves par la suite. De son côté l’AFIC, l’association regroupant les fonds d’investissement en France, est consciente de cette réalité comme le déclare Pierre de Fouquet son président : « Il y a des situations de LBO très tendues ». Alors que penser du modèle LBO si craint par certains et porté aux nues par d’autres ?

Pour Pierre de Fouquet, il faut temporiser et ne pas généraliser certains cas isolés : « les excès de quelques LBO ne doivent pas condamner l’ensemble du capital investissement ». En effet, le capital investissement et plus particulièrement le capital transmission permet à l’économie française d’entamer une transformation à l’aube de la retraite de la génération issue du baby-boom. La problématique de la transmission des entreprises est une question centrale de l’avenir de l’économie en France et le capital transmission est une partie de la solution à cette équation très complexe. Après ces erreurs liées à des opérations de LBO, les fonds vont limiter leur effet de levier car il n’est pas dans leur intérêt de perdre le contrôle d’une entreprise dans laquelle ils ont investi.

Pour pallier ces dérives les fonds de Private Equity se sont engagés à beaucoup plus de transparence vis-à-vis des investisseurs dans leur reporting et leur gestion des entreprises en portefeuille. En effet, même si les fonds de Private Equity investissent en dehors des marchés financiers traditionnels ils n’échappent pas aux contrôles des régulateurs que sont l’AMF en France ou la SEC aux Etats-Unis. Ces gendarmes financiers ont décidé de mettre en place de nouvelles réglementations comme le Dodd-Franck Act (US) ou l’AIFM en France. Cette directive donne un nouveau cadre réglementaire aux gestionnaires de fonds alternatifs en France mais aussi en Europe. Le rôle de l’AMF va être d’accompagner les acteurs concernés à appliquer ces nouvelles régulations et de sanctionner les contrevenants. La fermeté des régulateurs est décisive pour encadrer une activité d’investissement indispensable pour les entreprises qui doivent s’adapter à la mutation constante de l’économie mondiale.

Louis Carré, étudiant à l’ESCP Europe et Contributeur du blog AlumnEye

ENVIE DE REJOINDRE LE MONDE DU PRIVATE EQUITY ?

AlumnEye vient de lancer TrainingLBO.com, le site pour devenir un expert sur les cas LBO et réussir tes entretiens en Private Equity.

TrainingLBO.com, c’est une méthodologie complète pour réaliser un modèle LBO, animée par un expert du LBO Modeling qui a travaillé avec les plus grands fonds d’investissement

Pour s’inscrire à la formation : www.traininglbo.com

Une question ? Contactez-nous par mail : contact@traininglbo.com

Articles associés

25 février, 2025

Cas pratique pour un entretien M&A CDI à Londres

13 janvier, 2025

Lazard domine le classement AGEFI du M&A en France en 2024

5 décembre, 2024

Les boutiques M&A Small Cap à Paris : Où postuler ?

30 août, 2024

Les salaires des stages M&A 2024

20 mai, 2024

Questions d’entretien Barclays M&A 2024

10 avril, 2024

Questions d’entretien Goldman Sachs M&A

12 mars, 2024

Les questions d’entretien JPMorgan M&A 2024

15 janvier, 2024

Brookfield casse les codes : 30 Mds$, un record dans l’Infra !

11 janvier, 2024

M&A : Quelles banques ont dominé le classement de l’Agefi 2023 ?

18 décembre, 2023

L’impact de l’investissement à impact

21 novembre, 2023

50 deals à plus de 100M€ réalisés en France ces 6 derniers mois

23 octobre, 2023

Qu\’est ce qu\’un \ »Hedge Fund\ » ? Comment et où postuler ?

24 juillet, 2023

Les salaires des stages en Private Equity

13 juin, 2023

Les salaires des stages en M&A

8 mars, 2023

18 conseils pour maîtriser l’Art du Networking

22 février, 2023

Le jargon du M&A expliqué

3 février, 2023

Ray Dalio : le « Steve Jobs de l’investissement »

2 décembre, 2022

Pourquoi travailler en Private Equity chez Bpifrance ?

24 novembre, 2022

ESG et Asset Management : un mariage loin d’être parfait

13 novembre, 2022

Intégrer le monde très fermé du Venture Capital

10 novembre, 2022

Apple : une stratégie autour des M&A

23 septembre, 2022

Qu’est-ce que le Private Equity en Real Estate ? Interview AlumnEye

23 septembre, 2022

Classement 2022 des MiM du FT : la France toujours plus représentée

7 septembre, 2022

M&A : Qu’est-ce que la Locked box ?

16 août, 2022

Quel Master en Finance Quantitative choisir ?

17 juin, 2022

Qu’est-ce que l’Asset Management ?

12 avril, 2022

Brexit : Londres face au reste de l’Europe

18 mars, 2022

Synergies en M&A, entre mythes et réalités

16 mars, 2022

La formidable saga de la dynastie des Rothschild

13 mars, 2022

Costume d’entretien : les 10 commandements

7 mars, 2022

M&A : pourquoi pas une boutique ? Où postuler ?

28 février, 2022

Stage ou CDI : quel CV pour travailler en Private Equity ?

13 février, 2022

10 conseils pour réussir ses entretiens en Finance

31 janvier, 2022

Dossier AlumnEye : le trading de commodities

21 janvier, 2022

Le boom des M&A dans le secteur des établissements de santé

14 janvier, 2022

L’engouement des M&A dans le secteur du Gaming

30 novembre, 2021

Raconte-moi ton Summer en Sales & Trading chez Bank of America

17 novembre, 2021

Qu’est ce que l’Equity Capital Market (ECM) ?

1 novembre, 2021

Gary Gensler : l’ex Goldman Sachs devenu patron de la SEC

26 octobre, 2021

Raconte-moi ton Summer chez Citi

25 octobre, 2021

Les 5 étapes pour intégrer le conseil en stratégie

30 septembre, 2021

Raconte-moi ton Summer en Investment Banking chez Deutsche Bank

24 septembre, 2021

Les 8 évènements à connaître avant un entretien en Finance

20 septembre, 2021

L’inflation, trouble-fête sur les marchés financiers

17 septembre, 2021

Raconte-moi ton Summer chez Morgan Stanley en IBD

10 septembre, 2021

5 questions à Alexandre Mordacq, General Partner chez 360 Capital

10 septembre, 2021

Lettre de motivation en Finance ou essai académique, tout un art

7 septembre, 2021

5 questions sur le Coverage en banque d’investissement

3 septembre, 2021

Le Top 5 des livres à lire pour ses entretiens en M&A, PE, VC et S&T

16 juin, 2021

Qu’est-ce que le Restructuring ?

6 juin, 2021

Archegos ou le retour de flamme du levier

29 avril, 2021

Le CFA : un précieux sésame ?

23 février, 2021

Vendeurs à découvert : les francs-tireurs des marchés financiers

5 février, 2021

Le M&A en Big Four : quelles opportunités ?

31 janvier, 2021

Numerical Tests SHL/Kenexa : comment se préparer ?

28 janvier, 2021

Les 10 comptes de memes Instagram à suivre en Finance

10 décembre, 2020

Comment se reconvertir “gratuitement” ?

9 décembre, 2020

Pourquoi les opérations M&A font souvent l’objet de critiques ?

19 novembre, 2020

Zoom sur l’inspection générale : une « voie royale » de la banque ?

18 novembre, 2020

Crise de la COVID-19, quel impact pour le financement des LBO ?

17 novembre, 2020

AlumnEye et Junior ESSEC signent un partenariat d’un nouveau genre

12 novembre, 2020

Biotechnologies : un investissement spéculatif à surveiller de près

10 novembre, 2020

À quoi sert l’Autorité de Contrôle Prudentiel et de Régulation ?

4 novembre, 2020

Le FMI : une institution centrale dans l’économie mondiale

2 novembre, 2020

De PSB à Citi, itinéraire peu commun d’un étudiant déterminé

22 octobre, 2020

La journée de Charles, stagiaire en M&A

19 octobre, 2020

Les métiers de la Banque d’Affaires

13 octobre, 2020

Faut-il se réjouir de la démocratisation du trading ?

7 octobre, 2020

Faut-il investir dans le whisky ?

7 août, 2020

Wirecard : chronique d’une catastrophe annoncée

15 juillet, 2020

L’ECO pour remplacer le franc CFA : un projet controversé

9 juillet, 2020

Crise de 2020 : le pire reste à venir

8 juillet, 2020

Qu’est-ce que le Private Debt ?

3 juin, 2020

Le rôle des agences de notation

15 mai, 2020

Qu’est-ce que le Growth Capital ?

13 mai, 2020

Quel bilan pour le M&A en 2019 ?

24 avril, 2020

Qu’est-ce que le métier de Sales ?

23 avril, 2020

Mais au fait, à quoi sert le M&A ?

16 avril, 2020

Private Equity et Coronavirus : quels impacts ?

10 avril, 2020

L’Equity Research, un secteur en danger ?

9 avril, 2020

Comment postuler en Private Equity ?

24 mars, 2020

Récap de l’actu liée au Covid-19

21 février, 2020

La privatisation de la FDJ, un pari gagnant ?

6 février, 2020

Argentine : une crise historique à venir ?

31 janvier, 2020

John Meriwether : la chute du trader star de Salomon Brothers

22 janvier, 2020

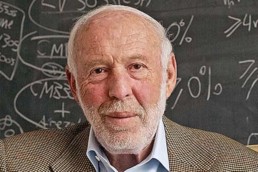

Jim Simons, le premier Quant de Wall Street

11 janvier, 2020

Les gouvernements sous le règne des lobbys financiers ?

10 janvier, 2020

Les débouchés du conseil en stratégie

2 janvier, 2020

Le Sovereign Advisory en pleine mutation ?

20 décembre, 2019

Break Into Finance – Conférence par Michael Ohana chez Bpifrance

19 décembre, 2019

La saga WeWork : symbole d’une année mitigée pour les startups

6 décembre, 2019

La financiarisation du football

3 décembre, 2019

Gérard Lopez, un investisseur à la tête du LOSC

28 novembre, 2019

Dans quelles boutiques postuler en M&A à Londres ?

20 novembre, 2019

Charles La Flèche, du conseil en stratégie au Private Equity

15 novembre, 2019

Les premiers pas de Christine Lagarde à la tête de la BCE

17 octobre, 2019

Quels stages pour intégrer le conseil en stratégie ?

2 octobre, 2019

L’univers discret du Family Office

20 septembre, 2019

La Suisse, une place financière toujours d’actualité ?

17 septembre, 2019

Les enjeux de la nouvelle politique accommodante de la FED

13 septembre, 2019

Le phénomène des obligations à taux d’intérêt négatif

11 septembre, 2019

Conseil en stratégie : quelles perspectives de carrière ?

1 août, 2019

L’ISR, une tendance du secteur financier ?

18 juillet, 2019

La dette étudiante aux Etats-Unis : une nouvelle crise à venir ?

11 juillet, 2019

Commodities : panorama du marché des matières premières

9 juillet, 2019

Où postuler en Wealth Management ?

3 juillet, 2019

Le marché des Green Bonds au ralenti

14 juin, 2019

Le Luxembourg, futur hub financier européen ?

11 juin, 2019

Uber, une IPO face aux exigences de la bourse

17 mai, 2019

Quel avenir pour les banques privées ?

15 mai, 2019

Netflix, le salut par le M&A ?

6 mai, 2019

Faut-il passer la Certification AMF ?

26 avril, 2019

Le rôle des sociétés de courtage de matières premières

17 avril, 2019

2019, année sombre pour le M&A ?

16 avril, 2019

Financia, la Business School 100% dédiée à la Finance

15 avril, 2019

La rentabilité, le défi actuel des banques françaises

11 avril, 2019

HSBC, le pouvoir d’une banque

11 avril, 2019

L’e-sport intéresse le Venture Capital

27 février, 2019

Trafigura, sur la voie de la rédemption

15 février, 2019

La Finance s’intéresse aux énergies renouvelables

1 février, 2019

Nos retraites, une bombe à retardement ?

31 janvier, 2019

JP Morgan VS Goldman Sachs : une rivalité de longue date

28 janvier, 2019

Du M&A au rap, retour sur le parcours d’un ex-Goldman Sachs

31 décembre, 2018

Comment réussir les HireVues des banques ? 3 AlumnEye témoignent

4 décembre, 2018

La grande migration des Banquiers

4 décembre, 2018

Une nouvelle crise financière pour demain ?

29 octobre, 2018

Blockchain : les entreprises sont-elles prêtes ?

11 septembre, 2018

Où en sont les banques avec l’innovation digitale ?

28 juin, 2018

Quick advice for your Summer Internship

22 juin, 2018

Faire du M&A en province : où postuler ?

9 mai, 2018

Qu’est-ce qu’un Owner Buy-Out (OBO) ?

3 mai, 2018

Blockchain, crypto, ICO : au-delà du buzz

2 avril, 2018

M&A : les transactions qui ont marqué l’histoire

20 février, 2018

Le Luxembourg cherche ses futurs talents en Finance

16 février, 2018

Saudi Aramco : l’IPO du siècle

23 janvier, 2018

Comment intégrer un MBA aux Etats-Unis ? Lequel choisir ?

17 janvier, 2018

Le carton jaune du PDG de BlackRock aux entreprises

16 janvier, 2018

Le guide de la finance alternative

5 janvier, 2018

Le secteur TMT en M&A : d’où lui vient cette réputation ?

2 janvier, 2018

Bankin, la fintech française aux 2 millions d’utilisateurs

22 décembre, 2017

Privatisation d’Aéroports de Paris : quels enjeux ?

19 décembre, 2017

Master in Finance de l’ESSEC : les secrets des Alumni

18 décembre, 2017

La France rate le virage de la robotique

18 décembre, 2017

Pourquoi démarrer en M&A ?

30 novembre, 2017

Snapchat, la déception de l’année 2017

20 novembre, 2017

Le Fonds Monétaire International : une institution en crise ?

17 novembre, 2017

Préparer le CFA : quand, où, comment ?

31 octobre, 2017

Verbal Reasoning Tests : comment s’y préparer ?

23 octobre, 2017

Christine Lagarde, de la fusion acquisition au FMI

20 octobre, 2017

Excel : le match VLOOKUP vs INDEX MATCH

18 octobre, 2017

IPOs et les « hot issues » du moment

18 septembre, 2017

Les banquiers d’affaires gagnent-ils trop d’argent ?

12 septembre, 2017

Les fonds activistes : des hedge funds cousins des fonds vautours

12 septembre, 2017

Les tips de Lloyd Blankfein aux Summer Interns de Goldman Sachs

8 septembre, 2017

Emmanuel Hasbanian, un parcours sans faute

1 septembre, 2017

IPOs, l’alignement des planètes

28 août, 2017

Se réorienter en Finance avec le Cnam

10 août, 2017

Le métier de broker est-il en danger ?

7 août, 2017

IPOs : 2017, l’année de tous les records ?

3 août, 2017

Jody Vender et le succès du Private Equity

13 juillet, 2017

M&A africain : les banques d’investissement placent leurs pions

7 juillet, 2017

Banques européennes, la fin de la tourmente ?

15 juin, 2017

2016, une année record pour les deals … annulés !

19 mai, 2017

2017, l’année du retournement

28 avril, 2017

Où vont les banques après le Brexit ?

21 avril, 2017

Orange – Bouygues : le récit d’un échec

24 février, 2017

Consolidation et expansion : les défis des banques chinoises

17 février, 2017

3G Capital, un champion du Private Equity

12 février, 2017

Le Private Equity raconté par un Directeur d’Investissement

8 février, 2017

LBOs stars, quatre exemples de succès historiques

2 février, 2017

Les grands échecs de l’histoire des LBOs

24 janvier, 2017

« J’ai intégré le Master 203 de Dauphine après l’ESSCA »

16 janvier, 2017

M&A : vers une concentration du secteur bancaire allemand ?

13 janvier, 2017

Henry Kravis, le pionnier du Private Equity à la tête de KKR

23 décembre, 2016

Non au référendum : quel avenir pour l’Italie ?

15 décembre, 2016

Janet Yellen, une colombe à la tête de la Fed ?

9 décembre, 2016

Qu’est-ce que le Project Finance ? Interview AlumnEye

6 décembre, 2016

Classement du FT 2016 : les grands gagnants, les grands perdants

23 novembre, 2016

Peter Thiel : le parrain de la « PayPal Mafia »

16 novembre, 2016

Qu’est ce que le Debt Capital Market (DCM) ?

2 novembre, 2016

Blockchain, la plus grosse révolution depuis internet ?

2 octobre, 2016

BlackRock, le succès d’un pionnier

11 septembre, 2016

Le métier de Sales : tips et décryptage, une interview AlumnEye

31 août, 2016

Loic Fery, des hedge funds au football club Lorient

28 juillet, 2016

Qu’est ce que le Leveraged Finance ? Interview AlumnEye

20 juillet, 2016

Vivendi : un empire médiatique

23 juin, 2016

Brexit et Finance : le tremblement de terre annoncé

20 juin, 2016

Lazard, histoire d’une maison pas comme les autres

20 juin, 2016

La Chine en quête de « cash flow »

31 mai, 2016

Qu’est-ce qu’un LBO ?

27 avril, 2016

Goldman Sachs, la culture du succès

18 avril, 2016

Le M&A Wine & Spirits, un marché en pleine effervescence

14 avril, 2016

Zoom sur Georges Doriot : Père du capital risque

4 avril, 2016

Les 9 erreurs à éviter lors des tests numériques

1 avril, 2016

A propos des 2 millions

16 mars, 2016

Michael Bloomberg, l’Amérique à l’état pur

11 février, 2016

Renault-Nissan, 15 ans d’alliance

9 février, 2016

Angus Deaton, prix Nobel d’économie et infatigable optimiste

3 février, 2016

Faut-il mettre une photo sur son CV et sur LinkedIn ?

31 janvier, 2016

Le Trading à Haute Fréquence et le Spoofing démystifiés

24 janvier, 2016

Brésil : le grand ralentissement ?

17 janvier, 2016

Les entretiens comportementaux : le futur du recrutement

30 décembre, 2015

La frénésie de M&A dans le secteur des télécoms

29 décembre, 2015

Patrick Drahi : quelle est la stratégie du deal-maker du câble ?

23 décembre, 2015

Le guide des stratégies d’investissement des Hedge Funds

18 décembre, 2015

George Soros, un investisseur atypique

16 décembre, 2015

Les meilleurs livres de l’année 2015

11 décembre, 2015

Glencore, colosse aux pieds d’argile ?

20 novembre, 2015

Tidjane Thiam : un stratège à la tête de Crédit Suisse

18 novembre, 2015

L’environnement n’est plus une option pour les investisseurs

9 novembre, 2015

Les fonds vautours : acteurs controversés du système financier

6 novembre, 2015

Faut-il passer son CFA pendant ses études ?

20 octobre, 2015

Elon Musk : portrait d’un entrepreneur à part

14 octobre, 2015

Les conséquences de Bâle III sur le risque systémique

5 octobre, 2015

Fintechs : ces startups qui changent la Finance

2 octobre, 2015

Jerome Kohlberg, l’incontournable du Private Equity

24 septembre, 2015

Jimmy Lee : focus sur le pionnier des crédits syndiqués

23 septembre, 2015

Que penser de la reprise britannique ?

21 septembre, 2015

Warren Buffett pour le profane

17 septembre, 2015

Les plus grosses pertes du Trading : la finance de marché déconnectée

16 septembre, 2015

La Finance au secours du climat

11 septembre, 2015

Les nouvelles politiques monétaires : Le Quantitative Easing

7 septembre, 2015

Asset Management : les boutiques françaises incontournables

3 septembre, 2015

Pour démarrer en finance en 2016, c’est l’heure de postuler

2 septembre, 2015

Hedge Fund : s’installer à Londres ou à New York ?

31 août, 2015

Le pétrole : un enjeu économique majeur à maîtriser

25 août, 2015

Quelles conséquences à la dévaluation du Yuan ?

18 août, 2015

Le Big Data au service de la finance

10 août, 2015

Comprendre les enjeux de la finance islamique

27 juillet, 2015

Le Cercle des banques disparues

15 juillet, 2015

M&A : les 8 secteurs à connaître avant l’entretien

11 mars, 2015

TOEFL ou TOEIC : que choisir ?

12 février, 2015

Qu’est ce que la Gestion de Patrimoine ?

11 février, 2015

La reading list de Merrill Lynch avant votre Summer Internship

26 janvier, 2015

Préparer les Verbal Reasoning Tests de Kenexa PSL ou SHL

20 janvier, 2015

Le TOEFL IBT : indispensable pour Londres ?

17 octobre, 2014

AlumnEye dans Capital sur M6 le dimanche 5 octobre 2014.

10 octobre, 2014

What to do during a market correction ?

5 octobre, 2014

9 questions que vous vous posiez sur la finance éthique

1 septembre, 2014

Entretien en Finance : les 18 livres à avoir lu

19 août, 2014

Portrait d’une nouvelle génération de banquiers

11 août, 2014

Un bon score au TOEIC pour lancer votre carrière

21 juillet, 2014

Qu’est-ce que le métier de Quant en Finance de Marché ?

9 juillet, 2014

Entretien en Finance : comment parler foot ?

30 juin, 2014

Lumière sur le Shadow Banking

24 avril, 2014

Qu’est-ce que la Fed ? Indispensable en entretien

2 avril, 2014

Comment devenir un stagiaire d’exception?

29 novembre, 2013

Réussir le test d’aptitude en ligne : tous les conseils

21 novembre, 2013

Conseils entretien M&A ou S&T : l’entretien téléphonique

12 novembre, 2013

Les Outils de l’Entretien en Conseil en Stratégie

18 septembre, 2013

Conseils Summer Internship et Offcycle : 8 clés pour décrocher son offre

5 septembre, 2013

Les métiers et secteurs de la finance : Interviews AlumnEye

29 août, 2013

Stage en Finance : Les Métiers en Finance de Marché

7 août, 2013

Petit guide des raccourcis Excel

31 juillet, 2013

Qu’est-ce qu’une OPA (ou tender offer)?

22 juillet, 2013

Brain Teaser et Market Sizing en Finance et Conseil

17 juillet, 2013

Les 10 critères de sélection pour un Master en Finance

14 mars, 2013

Entretien en Conseil en Stratégie : 10 Conseils

22 février, 2013

Qu’est-ce que l’Equity Research ? Interview Exclusive

13 janvier, 2013

Interview : le métier de Quant en Hedgefund

27 décembre, 2012

Interview : Qu’est-ce que le Structuring, où structuration ?

17 décembre, 2012

Les métiers du Risk Management

6 décembre, 2012

McKinsey Paris : quel processus de recrutement ?

23 novembre, 2012

10 conseils pour faire la différence en Forum de Recrutement

8 août, 2012